|

Опрос

|

реклама

Быстрый переход

Глава TSMC опроверг слухи о создании с Intel совместного предприятия по выпуску чипов

17.04.2025 [12:39],

Алексей Разин

Утверждать, что TSMC совсем не сотрудничает с Intel, было бы неправильно, поскольку уже не первый год последняя заказывает у тайваньской компании производство полупроводниковых компонентов, входящих в состав центральных процессоров Core. Однако, слухи о намерениях TSMC взять под управление американские предприятия Intel руководство первой из компаний опровергло.

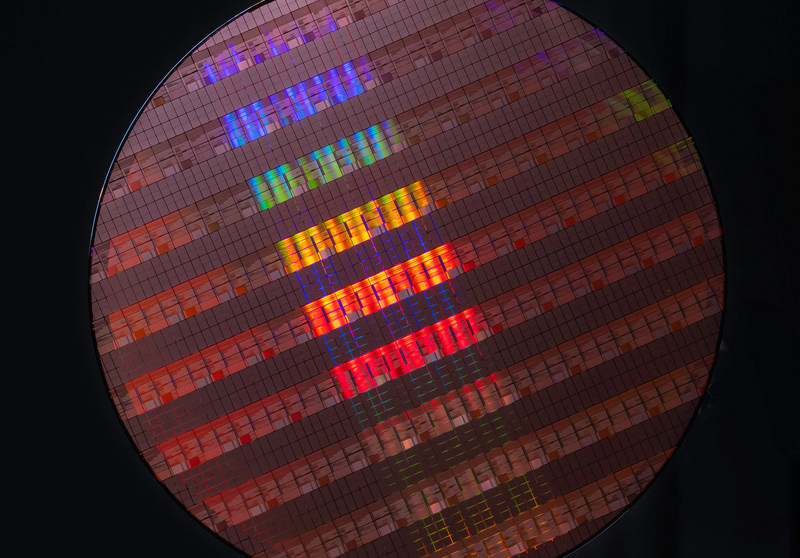

Источник изображения: TSMC Данная информация стала настойчиво обсуждаться в прошлом квартале, и некоторые источники утверждали, что TSMC даже якобы согласилась образовать с Intel совместное предприятие, в рамках которого будет управлять работой американских предприятий последней и поделится с нею своими технологиями и опытом. Все эти слухи на сегодняшней квартальной отчётной конференции глава TSMC Си-Си Вэй (C.C. Wei) решительно опроверг. «TSMC не вовлечена ни в какие обсуждения с другими компаниями относительно каких-либо совместных предприятий, лицензирования технологий, либо их передачи или обмена», — категорически заявил генеральный директор компании на квартальной отчётной конференции в этот четверг. Нужно также учитывать, что TSMC ранее пообещала властям США увеличить свои капитальные затраты на развитие собственных предприятий в стране на $100 млрд в ближайшие несколько лет, и построить не только три дополнительные фабрики по обработке кремниевых пластин, но и два предприятия по тестированию и упаковке чипов. Данная инициатива сама по себе подразумевала, что TSMC будет своё присутствие в США расширять самостоятельно. На квартальном мероприятии в четверг глава TSMC также сохранил прогноз по величине прироста выручки в этом году (на 25 %), а также капитальным затратам (от $38 до $42 млрд). Он выразил надежду, что выручка компании в сегменте компонентов для систем искусственного интеллекта по итогам года удвоится. Это должно перекрыть возможное негативное влияние таможенных тарифов, но пока TSMC его не чувствует, в любом случае. Доступная раскладушка Samsung Galaxy Z Flip 7 FE будет выглядеть точно как прошлогодний Z Flip 6

31.03.2025 [14:27],

Николай Хижняк

Samsung готовит относительно доступный складной смартфон Galaxy Z Flip 7 FE. Одним из ключевых отличий между ним и старшим Galaxy Z Flip 7 станет размер внешнего экрана. Это следует из новых рендеров более доступной модели Galaxy Z Flip 7 FE, опубликованных известным инсайдером OnLeaks, сообщает The Verge. У версии Galaxy Z Flip 7 FE (Fan Edition) внешний экран будет меньше.

Источник изображений: OnLeaks Судя по всему, Galaxy Z Flip 7 FE получит такой же внешний экран, как у моделей Z Flip 5 и Z Flip 6 — с толстой рамкой и ступенчатым нижним краем, рядом с которым расположены объективы камер. На более ранних рендерах Galaxy Z Flip 7 FE был изображён с более крупным внешним дисплеем, занимающим почти всю площадь задней крышки. По данным OnLeaks, который создал рендеры совместно с SammyGuru на основе утечек, размер внешнего дисплея Galaxy Z Flip 7 FE составляет 3,4 дюйма — столько же, сколько у Galaxy Z Flip 6. В раскрытом виде Z Flip 7 FE имеет габариты 165,1 × 71,7 × 7,4 мм, что делает его немного толще прошлогоднего Z Flip 6. Слухи о выпуске версии Samsung Z Flip FE ходят уже много лет. Отчасти её появление позволило бы компании конкурировать с более доступными складными смартфонами Razr от Motorola. Высока вероятность, что в этом году Samsung наконец представит ожидаемую фанатами модель. Традиционно компания анонсирует свои новые складные смартфоны на мероприятии Galaxy Unpacked в июле. Foxconn будет собирать электромобили для японской марки, и ею будет не Nissan

21.03.2025 [07:02],

Алексей Разин

Представители Foxconn недавно заявили, что этот тайваньский контрактный производитель электроники в ближайшие пару месяцев объявит о сотрудничестве с одним из японских автопроизводителей. Хотя слухи приписывали Foxconn интерес к Nissan, первым клиентом компании на электромобильном направлении оказалась Mitsubishi Motors.

Источник изображения: Foxconn По крайней мере, Bloomberg со ссылкой на собственные источники сообщает, что Foxconn начнёт выпускать транспортные средства для Mitsubishi на своих производственных мощностях на Тайване. Пока нет ясности, когда будет запущено производство электромобилей для этого японского заказчика, но первые машины, собранные в рамках контракта, будут предназначаться для рынков Австралии и Новой Зеландии. Foxconn уже не первый год пытается закрепиться на рынке контрактных услуг по сборке электромобилей, но помимо выпуска ограниченного ассортимента моделей под маркой Foxtron на родном для себя Тайване, этот промышленный гигант особыми успехами в данной сфере похвастать не может. Компания купила у обанкротившейся Lordstown Motors предприятие в штате Огайо, где планировала выпускать для неё же электрические пикапы, но теперь судьба площадки под вопросом, поскольку и второй потенциальный клиент в лице разработчика электромобилей Fisker подал на банкротство. К слову, Mitsubishi Motors также годами находится в не самом завидном финансовом положении и входит в один альянс с Nissan Motor, поэтому сотрудничество первой с Foxconn ещё не исключает дальнейшего взаимодействия со второй, если потребность в этом возникнет. В своё время Mitsubishi продвигала на глобальный рынок компактный электромобиль i-MiEV, но он был слишком дорогим и не очень практичным, поэтому не пользовался популярностью. Какие модели будет выпускать для этой марки Foxconn, пока не уточняется. TSMC предложила AMD, Nvidia и другим американским клиентам взять под контроль фабрики Intel вскладчину

12.03.2025 [09:43],

Алексей Разин

Решение TSMC построить в США ещё пять собственных предприятий плохо вязалось со слухами о возможной передаче под её управление предприятий терпящей бедствие Intel, но источники Reuters раскрыли новую схему, по которой тайваньский гигант привлечёт к управлению активами Intel своих крупных клиентов типа AMD, Nvidia, Broadcom и Qualcomm.

Источник изображения: Intel Как отмечается в первоисточнике, сама TSMC в потенциальном совместном предприятии претендует на долю не более 50 %, при этом сохраняя операционной контроль за их деятельностью. Переговоры с потенциальными компаньонами только начались, и пока рано говорить об их успехе или провале. Подобная инициатива может в большей степени понравиться Дональду Трампу (Donald Trump), который не хотел бы давать полный контроль над производственными мощностями Intel зарубежным инвесторам, даже если это будет TSMC. Участие в совместном предприятии американских компаний Nvidia, AMD, Broadcom и Qualcomm позволит снизить геополитические риски. Сообщается, что TSMC идею создания совместного предприятия со своими американскими клиентами для управления бизнесом Intel выдвинула ещё до того, как было объявлено о строительстве новых предприятий самой тайваньской компании в США. Потенциальные инвесторы интересовались и покупкой бизнеса Intel по разработке процессоров, но руководство компании выступает против его отделения от производственных активов. На этом этапе интерес к профильному бизнесу Intel, как сообщается, утратила компания Qualcomm.

Источник изображения: Samsung Electronics В переговорах с TSMC участвуют и члены совета директоров Intel, хотя некоторые из них твёрдо протестуют против подобной сделки. По замыслу TSMC, партнёры по совместному предприятию должны одновременно являться клиентами Intel на направлении передовой литографии. Именно AMD, Nvidia и Broadcom слухи приписывают заинтересованность в использовании новейшего техпроцесса Intel 18A. Представители Intel продолжают считать, что этот техпроцесс превосходит предлагаемую TSMC технологию 2 нм. Возможно, подобные противоречия в какой-то мере вредят переговорному процессу. Intel стоит $1 трлн и продавать её за бесценок сейчас было бы опрометчиво, как считает Джим Келлер

20.02.2025 [08:20],

Алексей Разин

Развивающаяся дискуссия относительно вероятного будущего корпорации Intel, переживающей не самые простые времени и лишившейся генерального директора в начале декабря, подталкивает многих небезучастных деятелей отрасли высказываться по этому поводу. Джим Келлер (Jim Keller) считает, что капитализация Intel вполне способна достичь $1 трлн.

Источник изображения: LinkedIn Напомним, что Джим Келлер является выдающимся разработчиком процессорных архитектур, который успел поработать не только в самой Intel, но и в Apple, AMD и Tesla. С потенциалом специалистов Intel он знаком не понаслышке, и он высоко его ценит до сих пор, хотя сейчас возглавляет стартап Tenstorrent и с деятельностью первой из компаний более никак не связан. Со страниц социальной сети X Келлер заявил следующее: «Ценность формируется за счёт следования к великой цели при участии команды, которая любит работать для достижения этой цели. Intel создавала самые быстрые процессоры по лучшим технологиям. Попытка передать компанию в чужие руки является срочной продажей, а не способом раскрыть её потенциал для акционеров». Позже Келлер добавил, что оценивает Intel в $1 трлн, и было бы безответственным выбрасывать такую сумму. По мнению легендарного разработчика, разумной альтернативой разделению Intel и продаже бизнеса по частям стал бы её выкуп консорциумом американских инвесторов с целью последующего возрождения. Текущий состав совета директоров при этом предстоит заменить, по мнению некоторых подписчиков Келлера. Люди, по его словам, способны творить чудеса, когда у них есть великая цель и команда, в которую они верят. К препятствиям для продажи Intel, как стало понятно недавно, добавились и условия перекрёстного договора о лицензировании с AMD, которая может запретить передачу своих разработок третьей компании, если та поглотит Intel. Как не раз отмечалось, экономических стимулов для помощи Intel со стороны TSMC тоже почти не находится, и подобный альянс будет возможен лишь за счёт политической воли властей США, которые имеют огромное влияние на Тайвань. Broadcom интересуется покупкой той части Intel, которая останется после отделения предприятий

16.02.2025 [07:54],

Алексей Разин

О взаимодействии руководства Intel с TSMC по поводу возможного сотрудничества в сфере контрактного производства чипов стало известно накануне, и американские чиновники в процесс переговоров уже вовлечены, но остальная часть бизнеса первой из компаний привлекает компанию Broadcom, как сообщает The Wall Street Journal.

Источник изображения: Intel, Adobe Stock Источники отмечают, что Broadcom присматривается к той части бизнеса Intel, которая связана с разработкой и продажей полупроводниковых компонентов. Потенциальным покупателем уже наняты финансовые консультанты, но формальных предложений со стороны Broadcom в адрес Intel на этот счёт пока не поступало. Важным условием продвижения этой инициативы является готовность третьих инвесторов типа TSMC получить контроль над производственными мощностями Intel. Если этого не произойдёт, Broadcom свою инициативу может даже не проявить. Что характерно, TSMC и Broadcom в данной ситуации не координируют свои действия и сохраняют независимость. Высока вероятность отказа Broadcom от соответствующих намерений, благо слухи об интересе этой компании к активам Intel с момента начала реструктуризации последней возникают не в первый раз. Более того, Broadcom имеет неприятный опыт переговоров с Дональдом Трампом (Donald Trump), поскольку именно он в итоге заблокировал так называемую «сделку века» в 2018 году, которая подразумевала покупку Qualcomm компанией Broadcom за $103 млрд. По сложившейся в последние годы традиции, отказ мотивировался соображениями национальной безопасности, хотя Broadcom ради соответствия требованиям властей США даже перенесла в эту страну из Сингапура свою штаб-квартиру. Светит ли Broadcom удача в контексте попытки купить Intel, пока сказать сложно. Китайская ByteDance в этом году рассчитывает купить ускорителей Nvidia на сумму $7 млрд

01.01.2025 [10:32],

Алексей Разин

Статистика прошлого года уже позволила понять, что китайские компании ByteDance и Tencent оказались на втором и третьем месте соответственно среди крупнейших покупателей ускорителей Nvidia, уступив только Microsoft. Новые сведения гласят, что ByteDance в условиях сохранения санкций против КНР рассчитывает в текущем году закупить ускорителей Nvidia на общую сумму $7 млрд.

Источник изображения: Nvidia Об этом сообщает издание The Information, отмечая, что подобные расходы превратят ByteDance в одного из крупнейших в мире покупателей ускорителей вычислений Nvidia. Рассчитывать на успех подобной инициативы позволяет схема закупки данной продукции в условиях санкций против Китая. Технически, данные ускорители будут размещаться в центрах обработки данных за пределами КНР в соседних странах Юго-Восточной Азии, поэтому ByteDance сможет купить даже достаточно производительные ускорители Nvidia, а не только подогнанные под требования правил экспортного контроля США варианты с ограниченной производительностью. ByteDance в Китае предлагает клиентам популярный чат-бот Doubao, который насчитывает 51 млн активных пользователей. Закупка большого количества ускорителей вычислений Nvidia определённо поможет китайским разработчикам усовершенствовать свои сервисы, включая популярную за пределами КНР социальную сеть TikTok. Samsung скопирует в Galaxy S25 Ultra одну из функций iPhone для спасения пользователей в ДТП

31.12.2024 [09:35],

Алексей Разин

Apple уже давно научила iPhone определять момент опасного для жизни владельца столкновения при движении на автомобилях, осуществляя вызов аварийных служб к месту происшествия в автоматическом режиме. Судя по косвенным признакам, у Samsung есть возможность представить аналогичную функцию после дебюта флагманского смартфона Galaxy S25 Ultra.

Источник изображения: Apple По крайней мере, как отмечает Android Authority, упоминания о функции «обнаружения столкновения» присутствуют в микрокоде будущего смартфона Samsung, а ещё там упоминается специальный датчик, отвечающий за работу этой функции. К слову, как поясняет источник, он может присутствовать и в семействе смартфонов Galaxy S24, однако средств управления профильной функции через пользовательский интерфейс не предусмотрено. Samsung даже запускает в скрытом режиме приложение MoccaMobile, которое может отвечать за авариный вызов при ДТП, но пока соответствующая функция на смартфонах южнокорейской марки так и не анонсирована. Нет гарантий, что функция определения ДТП будет доступна покупателям смартфонов Galaxy S25 Ultra с первого дня. Не исключено, что компания предпочтёт довести её до ума, прежде чем выйдет соответствующее программное обновление. Практика использования подобной функции владельцами Apple iPhone показывает, что она не всегда корректно срабатывает. Например, любители горных лыж сталкивались с тем, что iPhone поднимал «ложную тревогу», следя за статистикой ускорений и резких замедлений пользователя, хотя тот просто активно катался на горных лыжах. Apple готова наделить передовыми OLED-дисплеями всю линейку смартфонов iPhone 17

31.12.2024 [07:09],

Алексей Разин

Характеристики дисплея в существующей линейке iPhone 16 являются той особенностью, которая разделяет базовые модели от более дорогих. Смартфоны серии Pro и Pro Max оснащаются OLED-панелями с высокой частотой обновления, которая делает прокрутку страниц более комфортной. В следующем году аналогичные возможности могут появиться и у младших моделей линейки iPhone 17.

Источник изображения: Apple Об этом сообщает MacRumors со ссылкой на один из источников в китайской социальной сети Weibo, который имеет хороший «послужной список» с точки зрения достоверности публикуемой информации о планах Apple. Первоисточник всего лишь утверждает, что базовые модели iPhone 17 получат высокую частоту обновления дисплея. Ресурс The Verge развивает тему, указывая на ранние публикации о возможности использования панелей типа LTPO для всех моделей в линейке iPhone 17. Существует вероятность замены условного iPhone 17 Plus на тонкую модель iPhone 17 Slim, она в данном случае тоже должна получить поддержку ProMotion — переменной частоты обновления дисплея, которая сочетает плавность прокрутки с энергетической эффективностью. Унификация дисплеев может компенсироваться введением дифференцирования по другим характеристика типа объёма памяти. Вся линейка iPhone 17 также может получить 24-мегапиксельную фронтальную камеру вместо нынешней 12-мегапиксельной, а ещё в составе этих смартфонов впервые появится чип Wi-Fi и Bluetooth собственной разработки Apple, замещающий изделие Broadcom. Главы AMD и Broadcom заявили, что не заинтересованы в покупке Intel

24.12.2024 [09:58],

Алексей Разин

После отставки генерального директора Intel Патрика Гелсингера (Patrick Gelsinger) в начале этого месяца слухи приписывают различные сценарии спасения компании, среди них периодически упоминаются варианты с продажей бизнеса конкурентам. Представители Broadcom и AMD успели заявить, что не заинтересованы в покупке Intel.

Источник изображения: AMD По крайней мере, генеральный директор Broadcom Хок Тан (Hock Tan), который пару крупных сделок в бытность руководителем этого разработчика полупроводниковых компонентов уже провернул, в интервью Financial Times, на которое ссылается TrendForce, заявил об отсутствии предложений по покупке Intel со стороны самой этой компании. При этом он подчеркнул, что любые сделки по поглощению компаний Broadcom будет рассматривать на условиях, которые реализуемы на практике. Сама Broadcom сейчас сосредоточена на развитии своего бизнеса в сфере компонентов для систем искусственного интеллекта, это отнимает у неё много сил и ресурсов, и пока отвлекаться на поглощения она не намерена. В послужном списке Broadcom имеются две успешные сделки крупного масштаба: в 2015 году сама компания перешла под контроль Avago Technologies за $37 млрд, а в конце 2023 года она приобрела VMware за $89 млрд. В 2017 году Broadcom пыталась купить Qualcomm, но сделку тогда заблокировал Дональд Трамп (Donald Trump), являвшийся президентом США в тот период. В первой половине этого месяца генеральный директор AMD Лиза Су (Lisa Su) во время интервью изданию Time также коснулась темы возможного объединения с Intel. К тому времени Патрик Гелсингер уже был отправлен на пенсию, но Лиза Су не стала перечислять его возможных преемников, одновременно выразив «огромное уважение к нему, как к коллеге» и подчеркнув, что работа на его посту была тяжёлой. Когда Лизу Су спросили, не подталкивают ли власти США компанию AMD к объединению с Intel, она ответила отрицательно. Honda и Nissan собрались слиться для противостояния Tesla и BYD

18.12.2024 [05:01],

Алексей Разин

Передел автомобильного рынка, во многом обусловленный бурным развитием электромобилей локальных марок в Китае, ставит под угрозу само существование некоторых компаний с почти столетней историей. Nissan и Honda, например, готовятся сформировать холдинг, который объединит их деятельность, и рассчитывают подтянуть в его состав и Mitsubishi Motors.

Источник изображения: Honda Motor Поскольку со времён альянса с Renault компания Nissan Motor владеет 24 % акций Mitsubishi Motors и является главным акционером японского автопроизводителя, повлиять на его стратегический выбор она при необходимости сможет. Агентство Reuters вчера сообщило, что Honda и Nissan ведут переговоры, направленные на создание материнского холдинга, позволяющего объединить ресурсы в условиях нарастающей конкуренции. Агентство Nikkei добавило, что компании готовы приступить к переговорам о слиянии. Представители обеих компаний данные слухи в дальнейшем опровергли, отметив, что Honda и Nissan рассматривают различные возможности в сфере сотрудничества. Если какие-то договорённости будут достигнуты, акционеры будут уведомлены о принятых решениях своевременно. Honda и Nissan являются вторым и третьим по величине японскими автопроизводителями соответственно, уступая только Toyota. В прошлом году им удалось реализовать 7,4 млн автомобилей сообща, но на фоне бурного развития китайских производителей электромобилей они начинают испытывать проблемы со сбытом продукции на внутреннем рынке КНР, который является крупнейшим в мире. Об углублении кооперации Honda и Nissan объявили ещё в марте, к августу договорившись совместно разрабатывать батареи, силовые установки и другие технологии, применяемые в электромобилях. Nissan в первой половине текущего фискального года столкнулась со снижением чистой прибыли более чем на 90 %, а прогноз по операционной прибыли сократился примерно на 70 %. Некогда выпускавшая самый популярный электромобиль в мире, Nissan Leaf, теперь компания может предложить выбор лишь из двух моделей на электротяге, поскольку после переносов и задержек кроссовер Ariya всё же поступил на рынок. К 2026 году Nissan обещает расширить ассортимент гибридов до 16 моделей, Honda в своей стратегии электрификации полагается на локальных партнёров типа GM в США и своих совместных предприятий в Китае. По некоторым прогнозам, текущее финансовое положение позволит Nissan независимо существовать не более года, поэтому партнёра для получения инвестиций компании придётся найти в любом случае. Сверхтонкий Apple iPhone 17 Air будет дешевле, чем предполагалось

16.12.2024 [10:31],

Алексей Разин

Издание The Wall Street Journal решило не уступать Bloomberg в оперативности обсуждения новейших планов Apple, и накануне заявило, что запланированный к выходу на следующий год сверхтонкий iPhone 17 Air не будет самым дорогим смартфоном в линейке. В действительности он будет сопоставим по цене с iPhone 16 Plus, заменой которого формально станет.

Источник изображения: Apple Как отмечается в первоисточнике, со следующего года Apple рассчитывает ввести в ассортимент iPhone модель, которая будет тоньше ныне существующих, но при этом окажется дешевле моделей серии Pro, во многом за счёт использования более простых камер. Другими словами, предполагаемый iPhone 17 Air будет рассчитан на тех, кто стремится владеть более тонким смартфоном и готов мириться с некоторыми компромиссами по его функциональности, но при этом не переплачивать лишнего. По сути, iPhone 17 Air при таком позиционировании может уложиться в ценовую нишу около $900. Одновременно сообщается и о намерениях Apple к 2026 году разработать складной смартфон с гибким дисплеем, который в разложенном состоянии располагал бы диагональю не менее 7 дюймов. По крайней мере, нынешний iPhone 16 Pro Max с его 6,9-дюймовым дисплеем ему точно уступит. Первоначально Apple экспериментировала с расположением дисплея на внешней поверхности складного смартфона, но теперь сосредоточилась на компоновке, которая позволяет скрыть дисплей на внутренней поверхности в сложенном состоянии. Основная проблема при разработке такого устройства заключается в выборе достаточно надёжных и удобных шарниров, а также обеспечении минимально заметной линии сгиба на дисплее. Как уже отмечалось накануне, после складного смартфона Apple намеревается выпустить складное устройство форматом побольше, которое будет относиться к семейству iPad, но в разложенном виде будет располагать диагональю дисплея около 19 дюймов. Первоначально планировалось выпустить складной планшет раньше складного iPhone, но теперь приоритеты Apple поменялись местами. Apple Vision Pro 2 выйдет в период с осени 2025 года по весну 2026 года

11.11.2024 [09:51],

Алексей Разин

Спорные рыночные успехи гарнитуры дополненной реальности Vision Pro первого поколения, судя по имеющимся данным о планах Apple, не мешают компании готовить к выпуску устройство второго поколения. По информации, распространяемой Марком Гурманом (Mark Gurman) из Bloomberg, на рынок второе поколение гарнитуры выйдет либо осенью 2025 года, либо весной 2026 года.

Источник изображения: Apple На прошлой неделе известный аналитик Мин-Чи Куо (Ming-Chi Kuo) выяснил, что ради ускорения анонса полноценной Vision Pro второго поколения компания Apple отложила выпуск упрощённого устройства такого класса, которое отличалось бы более низкой ценой. В основе так называемой Vision Pro 2, как считается, будет лежать процессор M5, который обеспечит прирост быстродействия. Если учесть, что к концу следующего года такой же процессор могут получить персональные компьютеры Apple, то и «начинка» Vision Pro 2 в этом смысле не будет выглядеть устаревшей. Внешне гарнитура второго поколения будет мало отличаться от существующей, Apple сосредоточится на обновлении её внутреннего содержания, включая процессор. Возможно, отдавая приоритет выходу более дорогой гарнитуры дополненной реальности, компания надеется довести до ума те функции работы с технологией, которые привлекут к новой категории продукции зажиточных клиентов. Работать же на наполнение более массовых ценовых сегментов Apple начнёт позже, когда на рынке появится достаточное количество пользователей, понимающих, для чего им нужны подобные устройства. В 2025 году Apple может выпустить умный дисплей с Apple Intelligence и HomeOS

01.10.2024 [00:19],

Сергей Сурабекянц

Apple готовится к серьёзному расширению ассортимента своей продукции в сфере умного дома. Аналитики полагают, что первым подобным устройством станет интеллектуальный дисплей, который может быть выпущен уже в следующем году. Агентство Bloomberg утверждает, что дисплей будет работать под управлением новой операционной системы homeOS, основанной на tvOS от Apple TV. Эксперты полагают, что homeOS будет похожа на программное обеспечение для HomePods.  Интеллектуальный дисплей от Apple будет работать с такими приложениями, как «Календарь», «Заметки» и «Дом» и поддерживать Apple Intelligence, чего в нестоящее время лишены умные колонки HomePods от Apple. Сообщается, что компания уже протестировала прототипы интеллектуального дисплея с магнитами для настенного монтажа. Слухи о подобном устройстве Apple появились уже достаточно давно, а их предполагаемый формфактор варьируется от HomePod с экраном до роботизированного дисплея, который умеет отслеживать местонахождение пользователя во время видеозвонков. Аналитики изданий 9to5Mac и MacRumors более вероятным считают появление достаточно традиционного гаджета в формате, близком к iPad, который будет воспринимать как голосовое, так и жестовое управление.

Возможно, дисплей будет поддерживать режим iPhone StandBy / Источник изображения: The Verge Хотя подобное предположение более приземлённо, чем идея роботизированного экрана, вероятность его выпуска гораздо выше. Эксперты полагают, что выход устройства не за горами. По их мнению, оно окажется проще и дешевле, чем iPad, что поспособствует быстрому росту его популярности. Apple не будет инвестировать в OpenAI

28.09.2024 [08:10],

Алексей Разин

Агентство Reuters со ссылкой на The New York Times поделилось очередными слухами о готовящемся новом раунде финансирования OpenAI инвесторами, среди которых Thrive Capital будет играть ключевую роль, вложив по $1 млрд в этом году и в следующем, а вот Apple из этой гонки предпочла выбыть ещё на этапе переговоров.

Источник изображения: OpenAI Как известно, в ближайшее время OpenAI рассчитывает привлечь около $6,5 млрд от инвесторов, и переговоры с основными из них должны завершиться на следующей неделе. Издание The Wall Street Journal выяснило, что компания Apple участвовать в этом раунде финансирования стартапа OpenAI отказалась. Зато с дистанции не сошли Nvidia и Microsoft, причём последняя может раскошелиться на дополнительный $1 млрд, хотя до этого уже вложила в капитал OpenAI около $13 млрд. В целом, новый раунд финансирования должен поднять капитализацию OpenAI до уровня более $100 млрд. Если же вернуться к переговорам OpenAI и Thrive Capital, то первая обещает второй утроить свою выручку за год с нынешних $3,7 до $11,6 млрд, призывая указанный инвестиционный фонд потратить более $1 млрд на своё развитие в текущем году и почти такую же сумму в следующем. Правда, Thrive Capital готова будет вложить второй миллиард долларов только в том случае, если выручка OpenAI преодолеет рубеж в $11,6 млрд в следующем году. К слову, в текущем году OpenAI рассчитывает получить убытки в размере $5 млрд, поскольку расходы на развитие вычислительной инфраструктуры очень высоки. OpenAI собирается к концу следующей недели определиться с параметрами очередного раунда финансирования, который подразумевает привлечение средств инвесторов в форме конвертируемых облигаций и оценивает капитализацию стартапа в $150 млрд. При этом инвесторы настаивают на реструктуризации OpenAI и превращении стартапа в коммерческую компанию без доминирования некоммерческой составляющей. Сейчас инвесторы OpenAI ограничены в величине передаваемой им доли прибыли, и это их явно не устраивает. Примечательно, что лишь Thrive Capital договорилась с OpenAI о возможности покупки облигаций в следующем году по текущей цене. Если капитализация OpenAI будет стремительно расти, это позволит Thrive Capital увеличить свою долю в следующем году без увеличения затрат в денежной форме. Только на подписках коммерческих пользователей ChatGPT стартап OpenAI в этом году может выручить $2,7 млрд, почти в четыре раза больше, чем годом ранее. Сейчас чат-бот насчитывает около 10 млн коммерческих пользователей, которые выкладывают по $20 в месяц за доступ к сервису. |