|

Опрос

|

реклама

Быстрый переход

Amazon теперь больше зарабатывает на облаке и рекламе, чем на торговле — компания наращивает инвестиции в ИИ

01.11.2024 [06:58],

Дмитрий Федоров

Amazon превзошла ожидания аналитиков по итогам III квартала 2024 года, показав рост прибыли до $1,43 на акцию при прогнозе $1,14 и увеличив выручку до $158,88 млрд, что выше ожиданий аналитиков LSEG — $157,2 млрд. Основными точками роста стали облачное подразделение Amazon Web Services (AWS) и рекламный бизнес, которые опередили направление электронной коммерции Amazon. Компания также значительно нарастила вложения в инфраструктуру и оборудование для проектов в области ИИ.

Источник изображения: Amazon AWS принёс выручку в размере $27,4 млрд, что оказалось немного ниже ожиданий аналитиков StreetAccount — $27,5 млрд. Тем не менее, показатели AWS улучшились: выручка за квартал выросла на 19 %, тогда как год назад её прирост составлял лишь 12 %. В 2023 году клиенты компании сокращали расходы на фоне экономических рисков, но в этом году AWS стабилизировал рост и усилил позиции на рынке облачных услуг. Однако темпы роста AWS остаются ниже, чем у конкурентов, таких как Microsoft Azure и Google Cloud, выручка которых увеличилась на 33 и 35 % соответственно. Капитальные затраты Amazon за III квартал выросли на 81 % в годовом выражении — с $12,48 млрд до $22,62 млрд, что связано с расширением дата-центров и закупкой графических процессоров (GPU) Nvidia для развития ИИ-проектов. Эти инвестиции призваны укрепить инфраструктуру Amazon, поскольку ИИ играет важнейшую роль в стратегии компании. Как отметил финансовый директор Брайан Олсавски (Brian Olsavsky), значительная часть расходов на 2024 год будет направлена на поддержание и развитие технологической инфраструктуры. Генеральный директор Amazon Энди Джэсси (Andy Jassy) заявил, что компания планирует потратить на капитальные вложения около $75 млрд в этом году и, вероятно, продолжит увеличивать эти инвестиции в 2025 году. Он подчеркнул, что рост затрат связан с развитием генеративного ИИ, назвав его «уникальной возможностью, возможно, единственной в жизни». Джэсси выразил уверенность, что акционеры оценят долгосрочные перспективы таких вложений, поскольку Amazon считает это направление стратегическим. Рекламный сегмент Amazon также показал значительный рост выручки в III квартале — до $14,3 млрд, что на 19 % больше по сравнению с прошлым годом. Реклама становится всё более значимой частью структуры доходов Amazon и значительно опережает темпы роста её ретейл-бизнеса, что подчёркивает важность диверсификации доходов компании. Amazon и Apple завершили неделю корпоративной отчётности ведущих технологических компаний. Ранее о финансовых успехах отчитались Alphabet, Microsoft и Meta✴: Alphabet продемонстрировала рост выручки за счёт облачных услуг, а Microsoft, напротив, разочаровала инвесторов резким снижением стоимости акций до самого низкого уровня за последние два года, что стало следствием роста её расходов на инфраструктуру. Meta✴ превзошла прогнозы, однако предупредила, что в следующем году её затраты на инфраструктуру также значительно возрастут. Среди техногигантов, зарабатывающих на онлайн-рекламе, Amazon показала самый высокий рост доходов, хотя общий размер её рекламного бизнеса пока уступает лидерам отрасли — Meta✴ и Google. За III квартал выручка Meta✴ от рекламы выросла на 18,7 %, Google — на 15 %, а выручка компании Snap увеличилась на 15 % по сравнению с прошлым годом. На этом фоне рост Amazon (19 %) выглядит особенно убедительно. В своём прогнозе на IV квартал Amazon ожидает выручку в диапазоне от $181,5 млрд до $188,5 млрд, что соответствует росту на 7–11 % по сравнению с аналогичным периодом прошлого года. Среднее значение прогнозируемого диапазона составит $185 млрд, что лишь немного уступает ожиданиям аналитиков LSEG — $186,2 млрд. Операционная прибыль Amazon за III квартал выросла на 56 % и достигла $17,4 млрд, что свидетельствует об успешности усилий компании по снижению затрат и повышению эффективности. С начала 2022 года компания сократила более 27 тыс. сотрудников, продолжая тем самым оптимизацию своих расходов. Высокий спрос на смартфоны и ИИ-чипы обеспечил Huawei рост выручки седьмой квартал подряд

31.10.2024 [17:57],

Павел Котов

Выручка Huawei уже седьмой квартал подряд показал рост — смартфоны компании продолжают пользоваться высоким спросом в Китае. На домашнем рынке производитель успешно теснит iPhone. Кроме того, Huawei преуспела на китайском рынке ИИ-ускорителей.  По итогам III квартала 2024 года выручка Huawei составила 168,4 млрд юаней ($23,7 млрд), что на 15,6 % больше, чем годом ранее. Такой вывод сделало агентство Bloomberg, изучив финансовые показатели компании за девять месяцев — они были опубликованы на сайте Шанхайской клиринговой палаты. В отчёте не приводится разбивка по долям направлений бизнеса Huawei. Чистая прибыль составила 7,79 млрд юаней ($1,095 млрд), и это снижение на 70,5 % — такой результат в Bloomberg объяснили проблемами с выходом годной продукции при производстве чипов. Поставки смартфоном Huawei в период с июля по сентябрь выросли на 42 %, гласят данные IDC; Apple показала снижение на 0,3 %, но с выходом iPhone 16 ей удалось вернуться в пятёрку самых продаваемых марок телефонов. Китайский электронный гигант также заработал на том, что в этом году Пекин подтолкнул местные компании пользоваться местными альтернативами ускорителей искусственного интеллекта Nvidia, чтобы смягчить последствия американских санкций. Ещё одним успешным направлением деятельности Huawei стали электромобили. Компания разрабатывает программные решения для автопрома, включая системы автопилота, и продаёт их местным производителям, включая BYD. В сентябре председатель Huawei Эрик Сюй (Eric Xu) заявил в интервью, что по итогам этого года компания намеревается получить прибыль от этого направления. Её дочерняя автомобильная компания Yinwang Smart Technology Ltd. в этом году увеличила свою оценочную стоимость до 115 млрд юаней ($16,16 млрд), а Avatr Technology (входит в Changan Auto) приобрела 10 % её акций за 11,5 млрд юаней ($1,62 млрд). ИИ-гонка очень дорого обходится Microsoft, Google и другим IT-гигантам — инвесторы обеспокоены

31.10.2024 [13:06],

Дмитрий Федоров

Крупнейшие технологические компании мира активно увеличивают расходы на создание дата-центров для ИИ, стремясь удовлетворить растущий спрос. Однако ожидания Уолл-стрит на быструю отдачу от миллиардных вложений пока не оправдываются. Amazon, которая отчитается в четверг по результатам работы за III квартал текущего года, вероятно, подтвердит прогнозы относительно высоких затрат на развитие ИИ.

Источник изображения: wynpnt / Pixabay Microsoft и Meta✴, наряду с другими техногигантами, продолжают увеличивать капитальные вложения в ИИ и центры обработки данных. В среду обе компании сообщили о значительном росте расходов, напрямую связанном с развитием ИИ-инфраструктуры. Alphabet также подтвердила во вторник, что её затраты останутся на высоком уровне в ближайшей перспективе, чтобы поддерживать мощности для ИИ-решений. Крупные капитальные вложения ставят под угрозу высокие маржинальные показатели технологических гигантов, и, вероятно, давление на прибыльность только усилит беспокойство инвесторов. Несмотря на то что Meta✴ и Microsoft превзошли ожидания аналитиков по выручке и прибыли по итогам III квартала, акции обеих компаний упали на 4 % на предварительных продажах в четверг. Акции Amazon также снизились на 1,4 %, что отражает обеспокоенность акционеров, ожидающих от компаний не только успехов в сфере ИИ, но и относительно коротких сроков окупаемости инвестиций. По мнению аналитика GlobalData Беатрис Валье (Beatriz Valle), поддержание и развитие ИИ-технологий обходится дорого, а доступ к необходимым мощностям становится всё более затратным. Крупные технологические компании включились в гонку за лидирующие позиции в наращивании ИИ-вычислительных мощностей. Согласно данным Visible Alpha, капиталовложения Microsoft в ИИ-инфраструктуру за один только квартал теперь превышают её годовые затраты до 2020 года. Meta✴ также существенно увеличила свои расходы: объём квартальных затрат компании достиг уровня, сопоставимого с её годовыми расходами до 2017 года. Microsoft предупредила, что рост её ключевого облачного бизнеса Azure может замедлиться из-за ограничений мощностей в ИИ-центрах обработки данных. Глава технологических исследований D.A. Davidson Гил Лури (Gil Luria) отметил, что ежегодные сверхинвестиции Microsoft, аналогичные тем, что компания делает в текущем году, будут снижать маржинальность на 1 % в течение следующих шести лет. Meta✴, в свою очередь, также предупредила, что её расходы на ИИ-инфраструктуру в следующем году значительно вырастут. Проблема нехватки мощностей для ИИ актуальна и для производителей чипов. Так, Nvidia, лидер в области высокопроизводительных графических процессоров (GPU), сталкивается с трудностями в удовлетворении растущего спроса на свою продукцию, что ограничивает возможности облачных компаний в расширении своей инфраструктуры. AMD также подтвердила на этой неделе, что спрос на её чипы для ИИ растёт быстрее, чем возможности производства, и предупредила, что дефицит ИИ-чипов сохранится и в следующем году, что создаст сложности для выполнения всех заказов. Несмотря на текущие трудности, Meta✴ и Microsoft подчёркивают, что ИИ-технологии находятся лишь на раннем этапе своего цикла, и их потенциал в будущем огромен. Эти стратегические инвестиции в ИИ-инфраструктуру напоминают начальные этапы становления облачных технологий, когда компании также ожидали длительного процесса принятия клиентами новых решений. Генеральный директор Meta✴ Марк Цукерберг (Mark Zuckerberg) отметил на встрече с инвесторами: «Создание ИИ-инфраструктуры — это, возможно, не то, что инвесторы хотят услышать в ближайшей перспективе, но я думаю, что возможности здесь действительно велики». Более четверти кода в Google теперь пишет ИИ

30.10.2024 [10:07],

Дмитрий Федоров

ИИ становится неотъемлемым элементом разработки в Google. Более четверти нового кода компании создаётся с помощью ИИ, после чего проверяется инженерами, рассказал глава Google Сундар Пичаи (Sundar Pichai). Последние финансовые результаты подчёркивают, что ИИ играет центральную роль в успехах корпорации.

Источник изображения: DWilliam / Pixabay Финансовые результаты за III квартал подтверждают, что ИИ оказывает значительное влияние не только на разработку продуктов, но и на рост доходов компании. Выручка Alphabet, материнской компании Google, достигла $88,3 млрд, из которых $76,5 млрд обеспечило подразделение Google Services, увеличив годовой доход на 13 %. Подразделение Google Cloud, предлагающее ИИ-инфраструктуру для корпоративных клиентов, заработало $11,4 млрд, что означает прирост на 35 % по сравнению с прошлым годом. Операционные доходы компании также демонстрируют значительный рост. В частности, Google Services принёс компании $30,9 млрд, что значительно выше прошлогодних $23,9 млрд, а операционная прибыль Google Cloud достигла $1,95 млрд по сравнению с $270 млн годом ранее. Такое увеличение подтверждает, что внедрение ИИ позволило Google повысить доходность существующих направлений. Сегодня Google активно продвигает ИИ-продукты, предлагая инновационные решения для пользователей и корпоративных клиентов. Среди этих нововведений — персонализированные ИИ-чат-боты, разработанные на основе ИИ-модели Gemini (так называемые Gems), функция автоматического создания ИИ-заметок в Google Meet, а также инструменты генеративного ИИ для создателей контента на YouTube. Линейка смартфонов Pixel 9, получившая положительные отзывы, также обзавелась ИИ. По словам Сундара Пичаи (Sundar Pichai), новые ИИ-функции расширяют возможности поиска и позволяют более эффективно находить информацию. В Google Cloud ИИ-продукты помогают привлекать новых клиентов и укреплять партнёрские отношения с уже существующими. Впервые за последние четыре квартала доходы YouTube превысили $50 млрд, включая доходы от рекламы и подписок. Это подчёркивает, что ИИ помогает компании укреплять позиции и расширять охват аудитории, оказывая прямое влияние на её доходность. Тем не менее, Google сталкивается с серьёзными юридическими вызовами. В августе этого года компанию признали монополистом на рынках поиска и рекламы в рамках иска, поданного Министерством юстиции (DOJ) США. Судебное разбирательство вступило в стадию обсуждения возможных мер, и одним из предложений является разделение компании. Эти события могут повлиять на стратегические планы Google, что может заставить её пересмотреть подход к монетизации и методам удержания своих рыночных позиций. Рекламная выручка YouTube превзошла прогнозы в третьем квартале, составив почти $9 млрд

30.10.2024 [08:02],

Анжелла Марина

Alphabet, материнская компания Google, представила финансовый отчёт, в котором указывается, что YouTube выручила на рекламе за третий квартал $8,92 млрд, что на 12,2 % больше по сравнению с тем же периодом прошлого года. При этом аналитики Уолл-стрит прогнозировали рекламную выручку YouTube на уровне $8,89 млрд, сообщает издание Variety.

Источник изображения: Chiplanay/Pixabay По словам генерального директора Alphabet и Google Сундара Пичаи (Sundar Pichai), общая выручка крупнейшей платформы потокового видео YouTube за последние четыре квартала впервые превысила 50 миллиардов долларов. Это составляет в среднем более $12,5 млрд квартального дохода, в который, как отмечается, не входят доходы от подписок на YouTube TV, YouTube Premium, YouTube Music Premium и NFL Sunday Ticket. Хотя Alphabet не регулярно публикует квартальные отчёты YouTube, эти цифры свидетельствуют о значительном росте. Филип Шиндлер (Philipp Schindler), главный коммерческий директор Google, сообщил на конференции, посвященной итогам третьего квартала, что объём обязательств по рекламным контрактам YouTube вырос на 20 % по сравнению с прошлым годом. Он также рассказал, что контент с летних Олимпийских игр в Париже 2024 года набрал 12 миллиардов просмотров, при этом 35 % времени просмотра пришлось на YouTube TV. Общая выручка Alphabet составила $88,27 млрд, что на 15 % больше по сравнению с прошлым годом, а чистая прибыль достигла $26,3 млрд, увеличившись на 34 %. Это привело к прибыли на акцию в размере 2,12 доллара, что значительно превысило ожидания Уолл-стрит, которые составляли $86,3 млрд в выручке и 1,85 доллара в прибыли на акцию, согласно данным LSEG. ИИ-сервисы, Google Cloud и реклама обеспечили Alphabet рост выручки сверх ожиданий

30.10.2024 [06:33],

Дмитрий Федоров

Alphabet, материнская компания Google, превзошла ожидания аналитиков, показав результаты по выучке и прибыли выше прогнозируемых. Выручка компании достигла $88,27 млрд, превысив прогноз в $86,3 млрд, а прибыль на одну акцию составила $2,12, тогда как прогнозировалось $1,85. Наибольший вклад в этот успех внёс Google Cloud, обеспечивший доход в размере $11,35 млрд, что на 35 % выше аналогичного показателя прошлого года. Такой существенный рост обусловлен расширением спектра ИИ-решений для корпоративных клиентов.

Источник изображения: GraphicsSC / Pixabay Успех Alphabet в III квартале также был подкреплён показателями рекламного бизнеса, включая доходы YouTube. Платформа принесла $8,92 млрд, немного превысив ожидания аналитиков StreetAccount ($8,89 млрд). Основной рекламный бизнес Google, на который пришлось $49,4 млрд доходов, продемонстрировал рост на 12,3 % за год и остаётся крупнейшим источником выручки компании. Как отметила финансовый директор компании Анат Ашкенази (Anat Ashkenazi), это направление поддерживает высокие темпы роста и остаётся значимым для общего успеха Alphabet. На фоне высокого спроса на облачные решения Google Cloud не только привлёк новых клиентов, но и продемонстрировал опережающие темпы роста, что стало возможным благодаря активному внедрению ИИ-инструментов. В компании подчёркивают, что полный спектр ИИ-решений Alphabet теперь используется миллиардами пользователей по всему миру, что создаёт «замкнутый цикл», способствующий дальнейшему внедрению ИИ и повышению качества услуг. Сундар Пичаи (Sundar Pichai) также отметил, что стратегическое развитие облачных продуктов даёт компании сильные конкурентные преимущества. Рекламные доходы Alphabet достигли $65,85 млрд, увеличившись с $59,65 млрд годом ранее, хотя темпы роста несколько замедлились по сравнению с предыдущими кварталами. Тем не менее, реклама на YouTube превысила ожидания аналитиков, показав стабильный рост и выдержав конкуренцию со стороны таких платформ, как Netflix, TikTok и Amazon. По словам главного бизнес-директора Филиппа Шиндлера (Philipp Schindler), внедрение ИИ-модели Gemini позволило улучшить алгоритмы рекомендаций на YouTube, сделав предлагаемый контент более персонализированным и релевантным. Сегменты Google Workspace и Google Cloud продолжают показывать стабильный рост. По словам Ашкенази, темпы роста Google Cloud превышают общие показатели облачного подразделения. Workspace, в свою очередь, демонстрирует высокий спрос со стороны клиентов на облачные вычисления. Раздел Other Bets, включающий проекты Verily (медицинские технологии) и Waymo (автономные автомобили), показал выручку в $388 млн, что значительно превышает прошлогодний показатель ($297 млн). Важным шагом для Waymo стало успешное привлечение финансирования на сумму $5,6 млрд, что позволит компании расширить услуги роботакси в таких городах, как Лос-Анджелес, Сан-Франциско и Финикс. Сервис Google Lens, использующий возможности камеры для визуальных поисковых запросов, достиг более 20 млрд запросов в месяц, что делает его одним из наиболее динамично развивающихся решений Alphabet. Платформа активно используется для покупок и стала важной частью экосистемы поиска, укрепив позиции Alphabet на рынке электронной коммерции. В III квартале компания провела значительные внутренние изменения, включая кадровые перестановки на высшем уровне. Ник Фокс (Nick Fox), ранее возглавлявший направление Google Assistant, сменил Прабакара Рагхавана (Prabhakar Raghavan) на посту главы поискового и рекламного направлений. Команда, работающая над приложением Gemini, перешла в Google DeepMind под руководством Демиса Хассабиса (Demis Hassabis). Reddit впервые вышел на прибыль и достиг почти 100 млн ежедневных пользователей

30.10.2024 [05:48],

Анжелла Марина

Reddit впервые в своей почти 20-летней истории объявил о прибыли, заработав $29,9 млн за квартал. Платформа также достигла отметки почти в 100 млн ежедневных пользователей, что на 47 % больше, чем годом ранее. Компания связала финансовый успех не только с ростом числа пользователей и рекламой, но и сделкой по лицензированию контента с Google и OpenAI, сообщает The Verge.

Источник изображения: Tech Daily/Unsplash В рамках ежегодного отчёта о финансовых результатах компания сообщила, что общая выручка за третий квартал составила $348,4 млн, что на 68 % больше по сравнению с аналогичным периодом прошлого года. Ранее Reddit терпел значительные убытки, потеряв $575 млн в первом квартале после выхода на биржу, однако постепенно ситуация улучшалась и удалось выйти в плюс. Количество активных пользователей Reddit значительно выросло. За последние месяцы платформа увеличила аудиторию до 97,2 млн ежедневных пользователей. В некоторые дни этот показатель даже превышал 100 млн. По словам представителей компании, рост аудитории связан с новыми функциями, включая возможность перевода постов на разные языки. Отмечается, что основным источником дохода Reddit является реклама, которая принесла компании $315,1 млн. Дополнительные $33,2 млн поступили от других источников, включая соглашения по лицензированию контента. В частности, компании Google и OpenAI приобрели у Reddit доступ к данным для обучения своих моделей искусственного интеллекта. Генеральный директор Reddit, Стив Хаффман (Steve Huffman), в письме акционерам отметил, что одной из ключевых причин роста числа пользователей стала функция перевода постов на разные языки с использованием ИИ. Сначала платформа предложила перевод на французский язык, а затем добавила поддержку испанского, португальского, итальянского и немецкого. «Мы планируем расширить возможность перевода постов на языки более чем 30 стран к 2025 году», — подчеркнул Хаффман. По словам Хаффмана, популярность Reddit продолжает расти. Так, в 2024 году ключевое слово «Reddit» стало шестым по частоте запросов на Google в США. Кстати, платформа также активно работает над улучшением и своего собственного поиска, сделав его более простым и интуитивно понятным. Поиск «Яндекса» показал рекордный рост, а выручка, прибыль и число платных подписчиков снова выросли

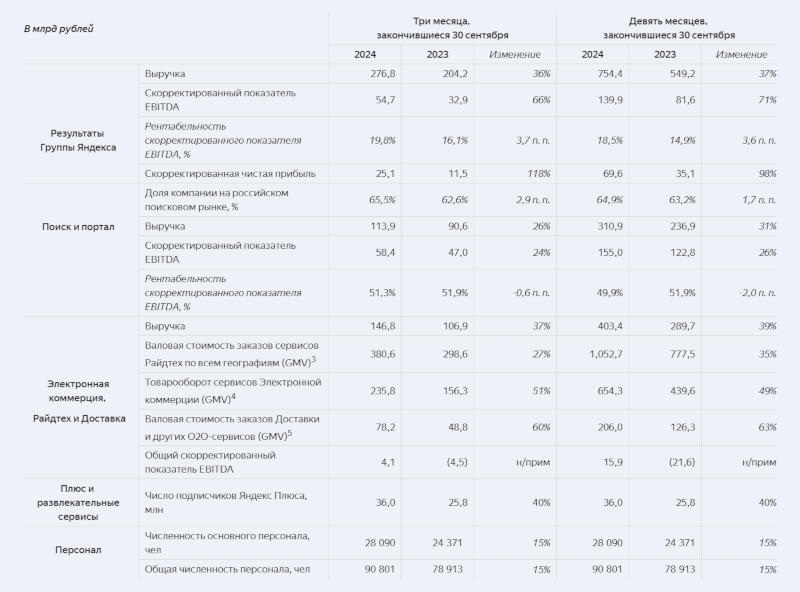

29.10.2024 [13:07],

Павел Котов

«Яндекс» опубликовал финансовый отчёт по итогам III квартала 2024 года. Компания показала прирост по всем основным показателям: размеру выручки, прибыли, по числу пользователей ключевых сервисов и платных подписчиков. Выручка «Яндекса» за III квартал составила 276,8 млрд — это рост на 36 % год к году. Скорректированный показатель EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) достиг 54,7 млрд руб. — на 66 % больше, чем за аналогичный период прошлого года. По итогам 2024 года компания намеревается увеличить доход на значение от 38 % до 40 %, а прибыль составит от 170 млрд до 175 млрд руб. «Яндекс» также 20 сентября впервые в своей истории выплатил акционерам дивиденды из расчёта 80 руб. на одну обыкновенную акцию или всего 29,2 млрд руб. Выручка компании по сегменту «Поиск и портал» (включает «Поиск», «Геосервисы», «Браузер» и несколько других сервисов) выросла на 26 % по сравнению с III кварталом 2023 года и достигла 113,9 млрд руб., прибыль — 58,4 млрд руб. (+24 %). Этот результат в компании объяснили развитием и повышением эффективности рекламных продуктов, в том числе за счёт интеграции технологий искусственного интеллекта. Доля «Яндекса» на поисковом рынке России, включая мобильный, достигла 65,5 %, что соответствует рекордному с 2015 года росту на 2,9 п.п. Доля в поисковых запросах на устройствах под Android составила 65,7 % (рост на 3,2 п.п. год к году), под iOS — 54,4 % (+4,6 п.п.).  Направление «Электронная коммерция, райдтех и доставка» принесло «Яндексу» 146,8 млрд руб. дохода в III квартале 2024 года, что на 37 % больше, чем годом ранее. Количество активных пользователей «Яндекс Go» составило 49,6 млн; активных покупателей на «Яндекс Маркете» — 18,2 млн, активных продавцов на площадке — 90,7 тыс. Выручка по направлению «Плюс и развлекательные сервисы» (входят «Яндекс Плюс», «Яндекс Музыка», «Кинопоиск», «Яндекс Книги», «Яндекс Афиша» и продюсерский центр «Плюс Студия») выросла на 36 % и достигла 23,7 млрд руб.; прибыль увеличилась с 1,0 млрд до 1,5 млрд руб. Число подписчиков «Яндекс Плюс» показало рост на 40 % до 36 млн человек. По направлению «Сервисы объявлений» (входят «Авто.ру», «Яндекс Недвижимость», «Яндекс Аренда» и «Яндекс Путешествия») доход вырос на 37 % и составил 9,8 млрд руб., прибыль увеличилась на 171 % и достигла 0,6 млрд руб. Наконец, в сегменте «Прочие бизнес-юниты и инициативы», в который входят проект беспилотного транспорта Yandex SDG, службы Yandex Cloud и «Яндекс 360», платформа «Яндекс Практикум» и другие образовательные проекты, «Устройства», «Алиса» и «Финтех», доход вырос на 65 % до 29,0 млрд руб., убыток сократился с 11,3 млрд до 10,8 млрд. Введённая в апреле подписка «Алиса Про» привлекла 1,3 млн пользователей. Акции Tesla взлетели на 22 % после публикации квартального отчёта

25.10.2024 [07:38],

Анжелла Марина

Оптимистичный прогноз Илона Маска (Elon Musk) о росте объёмов поставок электромобилей Tesla в 2025 году привёл в четверг к взлёту акций компании на 22 %, курс достиг отметки в $260,48 за акцию, передаёт CNBC. Превысив ожидания аналитиков и инвесторов, этот день стал лучшим для компании за последние 11 лет.

Источник изображения: Tesla Fans Schweiz/Unsplash Несмотря на то, что выручка Tesla за третий квартал составила $25,18 млрд, немного недотянув до прогноза в $25,37 млрд, это на 8 % больше по сравнению с тем же периодом прошлого года. Прибыль на акцию достигла 72 центов, превысив ожидаемые 58 центов. Аналитики JPMorgan отметили, что такое «неожиданное превышение прибыли может вызвать в целом позитивную реакцию на акции Tesla», учитывая, что инвесторы привыкли к частым несоответствиям в прогнозах компании. Однако рост прибыли Tesla частично обеспечен доходом от продажи экологических кредитов, которые принесли компании $739 млн. Аналитики JPMorgan предупреждают, что в долгосрочной перспективе этот источник дохода может быть потенциально нестабильным, так как такие кредиты покупаются другими автопроизводителями, которые не могут соответствовать установленным экологическим требованиям, в то время как Tesla, производящая только электромобили, имеет их избыток. Ещё одним фактором, положительно повлиявшим на прибыль Tesla, стал вклад системы Full Self-Driving (FSD), которая принесла компании $326 млн выручки. Финансовый директор Tesla Вайбхав Танеджа (Vaibhav Taneja) сообщил, что система FSD стала доступна для использования в новом Cybertruck, а также получила новую функцию вызова машины с парковки под названием «Actually Smart Summon». По заявлению главы Tesla, компания ожидает в 2025 году рост производства автомобилей на 20-30% благодаря более доступным по цене моделям и появлению беспилотных электромобилей. При этом аналитики Deutsche Bank настроены более осторожно, ожидая роста поставок на уровне 10–15% (примерно 2,03 млн). Они полагают, что Tesla сможет достичь этих целей только при условии выпуска более доступных моделей, таких как бюджетный вариант Model Y за $30 000 (с учётом субсидий). В Morgan Stanley дали оценку в 14 %, охарактеризовав прогноз Маска по росту поставок автомобилей в 2025 году как «возможный». «Это, безусловно, зависит от способности компании увеличить доступность за счёт внедрения более дешёвых моделей (следующего поколения) и предложить улучшенные функции», — сказали они. Одновременно специалисты из Bernstein отметили, что Маск часто даёт чрезмерно оптимистичные прогнозы относительно автономного вождения, которые не всегда сбываются. Они выразили сомнения в том, что Tesla сможет преодолеть технологические и регуляторные барьеры, необходимые для развёртывания полностью автономных роботакси, добавив, что Tesla пока отстаёт от конкурентов в этой области. Маск также сообщил, что планирует начать производство нового роботакси Cybercab с дверями гильотинного типа, без руля и педалей к концу 2026 года. Кроме того, он намерен запустить сервис беспилотного такси в Калифорнии и Техасе уже в следующем году, хотя на данный момент такие автомобили требуют наличия водителя для контроля за ситуацией. Nvidia готовится к новым рекордам капитализации — акции выросли на 25 % в ожидании отчётов IT-гигантов

10.10.2024 [11:44],

Дмитрий Федоров

За последний месяц акции Nvidia выросли на 25 % и приблизились к рекордным значениям. Это произошло на фоне ожиданий инвесторами отчётности крупнейших технологических компаний, таких как Meta✴, Microsoft и Alphabet, которые вскоре расскажут о своём развитии в области ИИ. Эти данные могут оказать значительное влияние на позиции Nvidia, учитывая её ключевую роль на рынке графических процессоров (GPU), применяемых для обучения и работы ИИ.

Источник изображения: Nvidia В среду акции Nvidia достигли отметки $132,65, что лишь немного ниже июньского максимума $135,58. Капитализация составила $3,25 трлн. Рост акций произошёл после их кратковременного, но значительного падения в конце августа и начале сентября этого года. Это позволило компании обогнать Microsoft и занять второе место по рыночной капитализации, уступая лишь Apple. Nvidia остаётся крупнейшим поставщиком GPU в мире. Компании, такие как Meta✴, OpenAI, Alphabet, Microsoft и Oracle, продолжают внедрять новые разработки в области ИИ, требующие значительных вложений в мощности GPU, что способствует дальнейшему росту спроса на продукцию Nvidia. В августе Nvidia отчиталась о результатах за II квартал текущего финансового года, показав рост выручки на 122 % в годовом исчислении, а чистая прибыль компании удвоилась и превысила $16,6 млрд. Компания представила более оптимистичный прогноз на текущий квартал, чем ожидалось, и сообщила о планах отгрузить чипы нового поколения Blackwell AI на сумму в несколько миллиардов долларов. Ожидается также увеличение поставок текущего поколения чипов Hopper в течение следующих двух кварталов, что свидетельствует о стабильном и высоком спросе на продукцию Nvidia.

Динамика акций Nvidia с 01 июня по 10 октября 2024 года. Источник изображения: TradingView Аналитики компании Mizuho полагают, что Nvidia сохранит лидерство на рынке GPU для ИИ, используемых в дата-центрах. По их оценкам, доля Nvidia на этом рынке составляет около 95 %. Аналитики определили целевую стоимость акций компании на уровне $140, но отметили риски, связанные с возможными экспортными ограничениями в отношении Китая, геополитической напряжённостью вокруг Тайваня и возможным снижением расходов на серверные мощности для ИИ. Генеральный директор Nvidia Дженсен Хуанг (Jensen Huang) в интервью CNBC заявил, что спрос на чипы Blackwell чрезвычайно высок: «Все хотят иметь больше всех, и все хотят быть первыми». Производство этих GPU, стоимость которых составляет от $30 000 до $40 000 за штуку, начнётся в IV квартале и продолжится вплоть до 2026 года. Помимо озвученных причин, на динамику стоимости акций также повлияло завершение продажи акций самим Хуангом, что стало известно из документа, опубликованного 23 сентября. В результате акции Nvidia выросли на 4 % только за один день. Это событие дополнительно укрепило позиции компании на фоне общего восходящего тренда. Samsung извинилась за провал в сфере производства полупроводников, но пообещала всё исправить

08.10.2024 [11:24],

Павел Котов

Заместитель председателя совета директоров Samsung Electronics и новый глава подразделения Device Solutions, которое занимается производством полупроводников и дисплеев, Чон Ён Хён (Jun Young-hyun) принёс извинения от лица компании после того, как та опубликовала разочаровавший инвесторов прогноз прибыли за III квартал.

Источник изображения: BoliviaInteligente / unsplash.com Крупнейший в мире производитель чипов памяти опубликовал прогноз, согласно которому его операционная прибыль за закончившийся в сентябре квартал составит примерно 9,10 трлн вон ($6,75 млрд), тогда как аналитики ожидали 11,456 трлн вон ($8,5 млрд). Финансовые результаты ответственного за производство памяти подразделения Samsung оказались скромнее из-за «единовременных издержек и негативных эффектов» — корректировки запасов со стороны производителей мобильных устройств и роста поставок продуктов предыдущих поколения от китайских производителей памяти. Ниже приводится полный текст обращения с извинениями от руководства Samsung, цитата по CNBC. «Уважаемые клиенты, инвесторы и сотрудники, которые всегда любили Samsung Electronics! Сегодня руководство Samsung Electronics хотело бы извиниться в первую очередь перед вами. Мы вызвали сомнения по поводу нашей фундаментальной технологической конкурентоспособности и будущего компании из-за того, что наши результаты не оправдали ожиданий рынка. Многие говорят о кризисе Samsung. Мы, кто управляет бизнесом, несём ответственность за всё это. Samsung, однако, всегда обращала кризисы в возможности, имея за плечами вызовы, инновации и победы. Наше руководство возьмёт на себя инициативу по преодолению кризиса. Прежде всего, мы восстановим нашу фундаментальную технологическую конкурентоспособность. Технологии и качество — наша жизненная сила. Это гордость Samsung Electronics, где мы никогда не можем идти на компромисс. Вместо краткосрочных решений мы обеспечим фундаментальную конкурентоспособность. Более того, считаю, что лишь новые технологии, которых нет в мире, и конкурентоспособность — единственные способы вернуться для Samsung Electronics. Во-вторых, мы будем готовиться к будущему более тщательно. Мы возродим нашу страсть к тому, чтобы без страха устремляться вперёд в будущее, придерживаться наших целей до конца и достигать их. Мы вновь вооружимся духом вызова, чтобы двигаться к более высокой цели, а не оборонительным мышлением, чтобы защитить то, что у нас есть. В-третьих, мы снова осмотрим нашу организационную культуру и методы работы и немедленно исправим то, что нужно исправить. Мы восстановим нашу традиционную организационную культуру доверия и общения. Если мы обнаружим проблемы на местах, мы выявим их такими, какие они есть, и проведём оживлённые дискуссии, чтобы их преодолеть. В частности, мы будем активно общаться с инвесторами, когда нам представится возможность. Уважаемые клиенты, инвесторы и сотрудники! Если мы бросим вызов самим себе, мы уверены, что сможем превратить теперешний кризис в новую возможность. Пожалуйста, окажите нам поддержку и ободрите нас, чтобы Samsung Electronics снова смогла продемонстрировать силу. Спасибо!», — заместитель председателя совета директоров, глава Device Solutions Division Чон Ён Хён. Дженсен Хуанг заработал столько, что может в одиночку купить всю Intel целиком

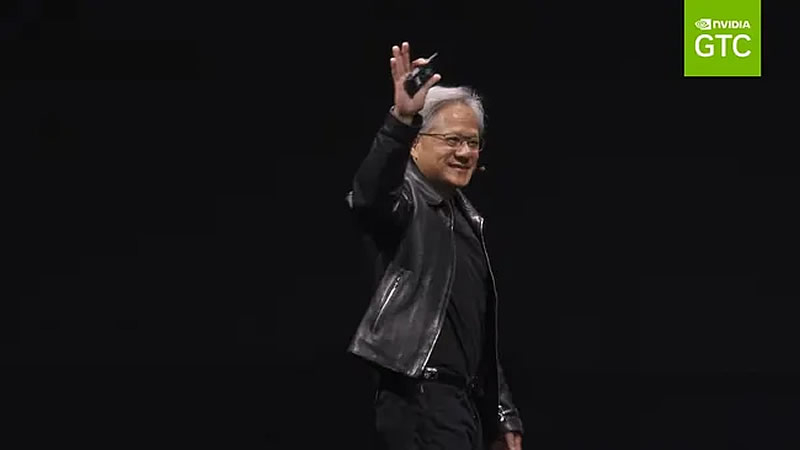

06.10.2024 [20:51],

Анжелла Марина

Генеральный директор Nvidia Дженсен Хуанг (Jensen Huang) смог в одиночку сколотить состояние больше, чем стоит вся компания Intel целиком. Личное состояние Хуанга оценивается сейчас в $109,2 млрд, а рыночная капитализация Intel составляет на данный момент порядка $96 млрд, сообщает Tom's Hardware.

Источник изображения: Nvidia Благодаря ажиотажу вокруг искусственного интеллекта и лидирующей позиции Nvidia в качестве производителя GPU-ускорителей для ИИ, акции компании показали впечатляющий рост. В июне прошлого года Nvidia стала самой дорогой компанией в мире по рыночной капитализации. Хотя с тех пор её акции скорректировались на 10 % от рекордного максимума, она всё ещё входит в пятерку крупнейших компаний наряду с такими техногигантами, как Apple, Microsoft, Alphabet (Google) и Amazon. Скачок стоимости Nvidia принёс огромную прибыль Хуангу, который напрямую владеет более чем 75 миллионами акций компании, а также ещё 786 миллионами акций через различные трасты и партнёрства. Несмотря на то, что в этом году он продал их на сумму более $700 млн, это лишь капля в море по сравнению с общей оценочной стоимостью его доли в Nvidia, превышающей $100 млрд. Благодаря этому Хуанг поднялся на 11-е место в списке богатейших людей мира по версии Forbes, не дотягивая до попадания в топ-10 менее чем $20 млрд. Генеральный директор Nvidia привлёк внимание других ключевых игроков в индустрии и знаменитостей, в особенности после конференции GTC 2024. Так, Илон Маск (Elon Musk) и Ларри Эллисон (Larry Ellison), занимающие первые две строчки в списке Forbes, обратились к нему с просьбой о поставках дополнительных графических процессоров для ИИ. Эллисон упомянул об этом во время последнего отчёта Oracle, что только увеличило популярность и статус Хуанга. Что касается Intel, то эта компания не смогла воспользоваться ИИ-бумом в свою пользу, а её рыночная капитализация значительно снизилась на фоне финансового кризиса, о котором стало известно в августе. В результате акционеры Intel потеряли $39 млрд буквально за одну ночь, а акции компании упали до $22,59 за штуку (менее половины от пиковой стоимости в конце 2023 года). Слухи о возможном исключении Intel из индекса Dow Jones Industrial Average только усугубляют ситуацию. Это событие вызвало активное обсуждение в социальных сетях, где теперь ходит шутка, что Хуанг, известный своей любовью к кожаным курткам, мог бы купить компанию Intel. Биткоин подскочил до $63 тыс. после решения ФРС США о снижении ставки на 0,5 %

19.09.2024 [18:05],

Дмитрий Федоров

Криптовалютный рынок продемонстрировал значительный рост после первого за 4 года снижения процентных ставок Федеральной резервной системой (ФРС) США на 0,5 процентных пункта. Биткоин (BTC) укрепился на 3,5 %, достигнув $63 тысяч к 15:06 по московскому времени. Акции связанных с криптовалютами компаний также выросли: Coinbase и MicroStrategy прибавили по 5 %. Эксперты отмечают, что реакция рынка отражает сложное взаимодействие между монетарной политикой и цифровыми активами.

Источник изображения: EivindPedersen / Pixabay Решение ФРС спровоцировало масштабное ралли на рынках. Биткоин, начавший рост ещё до объявления, продолжил восходящий тренд. Реакция была неоднозначной: за первоначальным скачком последовала коррекция. Ethereum (ETH), вторая по капитализации криптовалюта, прибавил почти 5 %, преодолевая недавнее отставание от биткоина. Токен Solana продемонстрировал впечатляющий рост на 7,5 %, что указывает на возросший интерес к альтернативным криптоактивам. Акции компаний, связанных с криптоиндустрией, также показали позитивную динамику. Котировки Coinbase, крупнейшей криптобиржи США, выросли на 5 %. MicroStrategy, известная своими значительными инвестициями в биткоин и используемая как инструмент с высокой бетой для спекуляций на курсе криптовалюты, также прибавила 5 %. Эти данные свидетельствуют о растущей корреляции между традиционным финансовым сектором и криптовалютным рынком.

Источник изображения: TradingView Реакция инвесторов на решение ФРС неоднозначна. Некоторые аналитики выражают обеспокоенность тем, что столь значительное снижение ставки может сигнализировать о более серьёзных экономических проблемах, чем предполагалось ранее. Другие фокусируются на потенциальных преимуществах смягчения монетарной политики, которое может привести к увеличению ликвидности и поддержать рост цен на активы, включая криптовалюты. Биткоин демонстрирует двойственную природу, выступая одновременно как инструмент хеджирования и как рисковый актив. Его корреляция с индексом Nasdaq Composite в настоящее время выше, чем с золотом, что свидетельствует о восприятии криптовалюты как технологического актива. Несмотря на то, что сентябрь исторически считается наименее благоприятным месяцем для биткоина, в этом году криптовалюта уже выросла на 6 %. Юя Хасегава (Yuya Hasegawa), аналитик криптовалютного рынка японской биржи Bitbank, предупреждает о возможных рисках, связанных с заседанием Банка Японии (BOJ): «BOJ, вероятно, сохранит текущую ставку, но признаки возможного повышения ставок могут укрепить иену и спровоцировать сворачивание кэрри-трейд, что может привести к распродажам на японском фондовом рынке. Этот эффект может каскадно распространиться на крипторынок». Хасегава прогнозирует возможный рост биткоина до $65 тысяч за монету в краткосрочной перспективе. Adobe опубликовала слабый прогноз на IV квартал — акции упали на 9,2 %

13.09.2024 [13:14],

Дмитрий Федоров

Adobe прогнозирует снижение выручки в IV квартале до $5,50–$5,55 млрд, ниже ожиданий аналитиков London Stock Exchange Group (LSEG), что обусловлено её сдержанными расходами на технологии. Компания сталкивается со слабым спросом на свои ИИ-инструменты и давлением со стороны ИИ-стартапов. Акции Adobe упали на 9,2 % в ходе торгов после закрытия рынка.

Источник изображения: Adobe Компания Adobe, основанная в 1982 году, является крупнейшим поставщиком программного обеспечения для графических дизайнеров, аудио- и видеомонтажёров. Высокие процентные ставки и экономическая турбулентность вынуждают её сокращать расходы, что негативно сказывается на росте бизнеса. Дополнительное давление на позиции Adobe оказывают и конкуренты, такие как Stability AI и Midjourney, которые предлагают схожие ИИ-сервисы генерации изображений по текстовым запросам пользователей. В IV квартале Adobe ожидает выручку в диапазоне от $5,50 до $5,55 млрд по сравнению с прогнозом аналитиков London Stock Exchange Group в размере $5,61 млрд. Квартальная прибыль составит от $4,63 до $4,68 на одну акцию по сравнению с прогнозом в $4,67. Несмотря на это, Adobe анонсировала Adobe Firefly Video Model — новый инструмент для создания видео с использованием генеративного ИИ, ограниченный запуск которого запланирован на конец года. Этот продукт призван усилить позиции Adobe в сегменте ИИ-решений для творческой аудитории. Финансовые показатели Adobe за III квартал, завершившийся 30 августа, демонстрируют смешанную динамику: выручка составила $5,41 млрд, превысив оценки аналитиков LSEG в $5,37 млрд. Однако операционные расходы компании выросли до $2,86 млрд по сравнению с $2,61 млрд годом ранее. Финансовый директор китайского производителя смартфонов Transsion арестован

09.09.2024 [12:44],

Алексей Разин

Основанная в 2006 году китайская компания Transsion Holdings к настоящему моменту смогла стать весьма крупным игроком на мировом рынке смартфонов, а также активно развивает другие направления, включая ноутбуки, умные гаджеты и прочее. Недавно финансовый директор китайского холдинга был арестован, как отмечается в официальном заявлении Transsion.  При этом какие против задержанного китайскими властями Сяо Ёнгуя (Xiao Yonghui) выдвигаются обвинения, не уточняется. Его арест был обусловлен началом следственных действий, причина проведения которых тоже не сообщается официальными источниками. Как отмечается в заявлении Transsion, организационная структура компании позволяет ей устойчиво функционировать даже в условиях отсутствия финансового директора. Влияние данного события на деятельность компании будет минимальным, как рассчитывает руководство Transsion. Transsion смогла стать крупнейшим поставщиком смартфонов на рынок стран Африки, Пакистана, Бангладеш и Филиппин. В мировом рейтинге её бренды сообща занимают пятое место с долей 8,3 % по итогам прошлого года. Растущий за счёт рынков Южной Азии, Африки, Латинской Америки и РФ бизнес Transsion, по некоторым оценкам, мог бы позволить компании превратиться в четвёртого по величине поставщика смартфонов в мире. Компания владеет торговыми марками Tecno, Itel и Infinix, а также Oraimo, под которой продаются цифровые аксессуары. Продукция этих марок представлена в более чем 70 странах мира. В прошлом году Transsion смогла нарастить объёмы поставок смартфонов на 30,8 % до 94,9 млн штук, и в текущем году компания вполне могла бы преодолеть в этой сфере рубеж в 100 млн смартфонов. В одном только втором квартале текущего года компанией было отгружено 25,5 млн устройств такого типа. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |