|

Опрос

|

реклама

Быстрый переход

OpenAI рассчитывает более чем утроить выручку в этом году, а затем удвоить её в следующем

27.03.2025 [04:46],

Алексей Разин

Занимающая лидирующие позиции на рынке систем генеративного искусственного интеллекта компания OpenAI номинально остаётся стартапом, её финансовая отчётность официально не публикуется, поэтому приходится получать данные из неофициальных источников. Они гласят, что в текущем году выручка OpenAI вырастет более чем в три раза.

Источник изображения: OpenAI В прошлом году, по имеющимся у Bloomberg данным, выручка компании не превысила $3,7 млрд, но в этом прогнозируется её рост до $12,7 млрд. В следующем году темпы роста замедлятся, но выручка всё равно увеличится более чем в два раза до $29,4 млрд. По данным на сентябрь прошлого года, OpenAI на тот момент рассчитывала выручить в 2025 году только $11,6 млрд. OpenAI несёт огромные расходы на развитие вычислительной инфраструктуры и расширение штата сотрудников, поэтому на окупаемость она рассчитывает выйти не ранее 2029 года, когда её выручка достигнет $125 млрд. Значительную часть дохода компания получает от подписчиков ChatGPT. Корпоративной версией чат-бота по состоянию на сентябрь прошлого года пользовался миллион человек. Сейчас для доступа к самым продвинутым языковым моделям OpenAI пользователи должны отдавать по $200 в месяц. Кроме того, руководством компании обсуждается возможность введения тарифного плана, подразумевающего абонентскую плату в размере нескольких тысяч долларов в месяц. Капитализация OpenAI оценивается в $300 млрд, но чтобы привлечь больше инвесторов, она должна изменить организационную структуру, поскольку сейчас ею командует некоммерческая организация. В этом году рекордно взлетел спрос на дорогие стартапы

24.03.2025 [16:36],

Алексей Разин

Первый квартал текущего календарного года ещё не завершился, а совокупная сумма объявленных сделок по продаже стартапов стоимостью более $1 млрд уже достигла $54,5 млрд, как отмечают аналитики CB Insights. Эта сумма уже превышает предыдущие квартальные рекорды в данной сфере.

Источник изображения: Wiz В объявленных с начала текущего года сделках фигурирует 11 стартапов с величиной капитализации более $1 млрд каждый, тогда как год назад за весь первый квартал было объявлено о продаже только двух стартапов с уровнем капитализации свыше $1 млрд на общую сумму $3,2 млрд. Бум сделок на рынке стартапов в этом году, по мнению аналитиков, говорит об уверенности инвесторов в способности администрации президента Трампа претворять в жизнь антимонопольную политику, позволяющую компаниям, поддерживаемым из средств венчурного капитала, выручить за свои активы достойные деньги. Договорённость о покупке корпорацией Google стартапа Wiz за $32 млрд является крупнейшей сделкой на рынке компаний, финансируемых венчурными капиталистами. Помимо этого, только в марте было объявлено о трёх других крупных сделках: SoftBank договорилась о покупке Ampere Computing за $6,5 млрд, Scopely согласилась выложить $3,5 млрд за игровые активы Niantic, а PepsiCo договорилась купить почти за $2 млрд стартап Poppi, занимающийся газированными напитками. Кроме того, в сегменте искусственного интеллекта только за март было объявлено о двух сделках на общую сумму более $4,5 млрд. По мнению экспертов Menlo Ventures, ожидания продавцов и покупателей на рынке стартапов сейчас начали движение навстречу друг другу, а потому после длительного перерыва растёт количество заключаемых сделок. В сложных макроэкономических условиях последних лет компаниям стало сложнее привлекать капитал через IPO, но теперь рынок оживился. Смена главы Федеральной торговой комиссии США (FTC) должна способствовать увеличению количества сделок по слиянию и поглощению, поскольку предыдущее руководство ведомства было настроено против консолидации рынка. У покупателей накопилось немало денежных средств, и теперь они готовы тратить их на интересные активы. Тем более, что отложенный спрос наслоился на интерес инвесторов к теме искусственного интеллекта. Примечательно, что приход к власти в США Дональда Трампа (Donald Trump) с его неукротимой тягой к повышению таможенных тарифов оказал благоприятное влияние на рынок капитала даже с учётом неприятных последствий для экономики. Возросшая волатильность на фондовом рынке подтолкнула основателей бизнеса к поиску покупателей. В новых условиях стартапам сложнее рассчитывать на хорошую выручку по итогам IPO, поэтому они охотнее продают бизнес конкретным инвесторам. Впрочем, в выигрыше остаются далеко не все молодые компании. На рынке технологических стартапов присутствуют более 1000 компаний, чья капитализация превышает $1 млрд, но при этом они до сих пор не нашли покупателей и не готовятся выйти на IPO. Мировая выручка от продаж серверов почти удвоилась — в основном стараниями Nvidia

21.03.2025 [10:20],

Алексей Разин

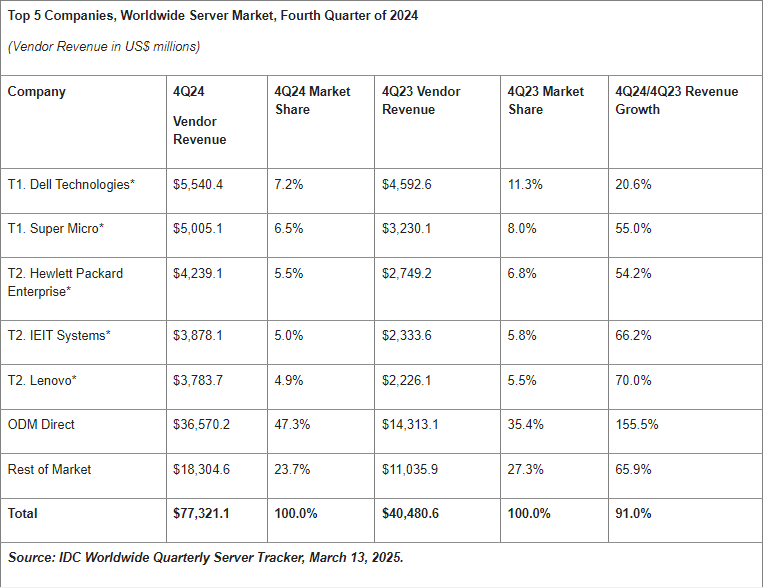

Специалисты IDC подвели итоги прошлого квартала для сегмента серверных систем, сообщив о достижении выручкой от их реализации рекордной суммы в $77,3 млрд. Увеличение выручки на 91 % стало рекордным с 2019 года, а Nvidia в сегменте оснащаемых GPU серверов продолжает занимать более 90 % мирового рынка.

Источник изображения: Samsung Electronics Указанная сумма квартальной выручки среди процессорных платформ распределилась следующим образом: x86-совместимые решения нарастили выручку по итогам четвёртого квартала на 59,9 % до $54,8 млрд, тогда как альтернативные архитектуры прибавили сразу 262,1 % в годовом сравнении до $22,5 млрд. Серверы с GPU в своём составе нарастили выручку по итогам квартала на 192,6 %, а по итогам всего 2024 года они формировали более половины всей выручки от реализации серверных систем. Выручка от реализации серверов с GPU более чем удвоилась по сравнению с 2020 годом и достигла по итогам всего 2024 года $235,7 млрд.

Источник изображения: IDC Примечательно, что в прошлом квартале Канада оказалась регионом с самой быстрорастущей выручкой от реализации серверного оборудования (темпы достигли 118,4 %), но США всё равно отвечают за 56 % всей квартальной выручки в сегменте. Неплохо развивается Китай, не только занимая четверть мировой выручки по итогам квартала, но и демонстрируя прирост на 93,3 %. Среди поставщиков серверных систем лидером по величине выручки остаётся Dell Technologies с долей 7,2 % и полученными в четвёртом квартале $5,5 млрд. Super Micro отстаёт от неё не так уж сильно с $5 млрд выручки и 6,5 % рынка. Вторым эшелоном идут компании HPE, IEIT systems и Lenovo, которые сообща занимают более 15 % рынка, но 47,3 % выручки на рынке серверных систем в четвёртом квартале пришлись на прямые поставки контрактных производителей заказчикам. Именно эта группа производителей продемонстрировала максимальный прирост выручки в 155,5 %. Весь прочий рынок (23,7 %) поделён между собой более мелкими игроками. Micron удалось утроить серверную выручку благодаря спросу на HBM

21.03.2025 [04:55],

Алексей Разин

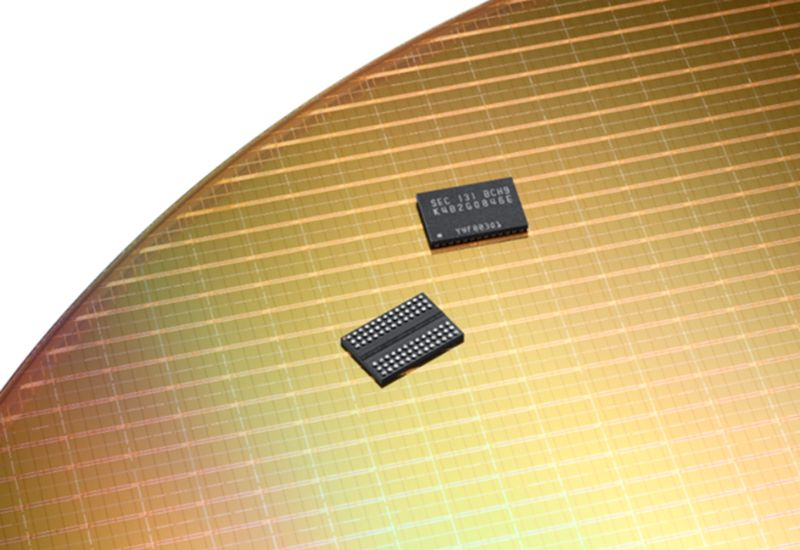

Тенденции на рынке памяти таковы, что хорошую динамику финансовых показателей демонстрируют те поставщики, которые имеют возможности снабжать Nvidia чипами HBM3E. Поскольку Micron Technology находится в их числе, её квартальная выручка в серверном сегменте выросла в три раза по сравнению с аналогичным периодом прошлого года.

Источник изображения: Micron Technologu Совокупная выручка Micron по итогам прошлого фискального квартала выросла на 38 % до $8,05 млрд и превзошла ожидания аналитиков тоже во многом благодаря высокому спросу на микросхемы памяти в серверном сегменте. Удельный доход на одну акцию достиг $1,56 против ожидаемых $1,42. Чистая прибыль почти удвоилась до $1,58 млрд. Реализация HBM в прошлом квартале принесла компании более $1 млрд выручки. Она продолжит расти на протяжении всего календарного 2025 года, и все квоты на выпуск HBM в текущем году компания уже распродала авансом. В своём прогнозе на текущий квартал Micron упоминает выручку в размере $8,8 млрд, что выше ожиданий аналитиков ($8,5 млрд). Текущий фискальный год, который завершится осенью, Micron рассчитывает закрыть с рекордной выручкой и существенно возросшей нормой прибыли. Подобный оптимизм руководства даже вызвал рост котировок акций компании на 6 % в моменте после завершения торгов, но к моменту завершения дополнительной торговой сессии прирост свёлся к менее чем одному проценту. Впрочем, есть в отчётности Micron и слабые места. Например, норма прибыли в прошлом квартале не превысила 37,9 % и оказалась ниже ожиданий рынка, а в текущем она ограничится 36,5 %, что также хуже сторонних прогнозов. На улучшение ситуации с прибыльностью благодаря росту цен на микросхемы памяти руководство рассчитывает только к четвёртому фискальному кварталу, который ещё не наступил. «VK Видео» показал лучший рост среди сервисов VK в 2024 году — компания отчиталась о подскочившей выручке и скромном росте аудитории

20.03.2025 [16:34],

Павел Котов

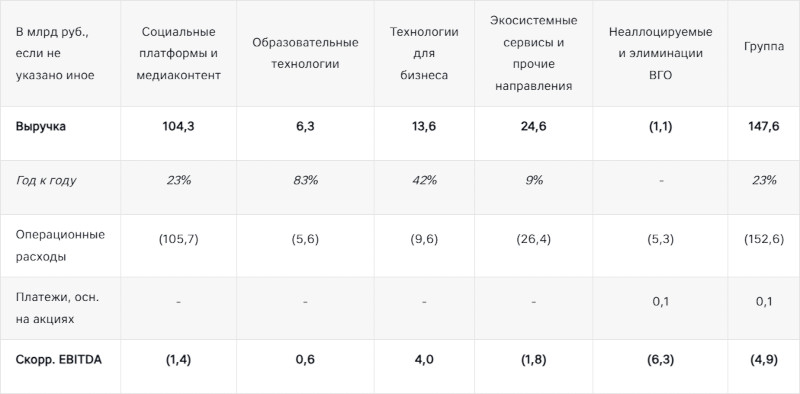

Холдинг VK опубликовал отчёт по финансовым результатам 2024 года. Компания сумела значительно увеличить выручку; средняя дневная аудитория также показала рост, но он оказался незначительным. Наиболее бурный рост показал сервис «VK Видео», что на фоне замедления YouTube в России совсем не удивительно.

Источник изображения: vk.company За 2024 год выручка VK составила 147,6 млрд руб. — это на 23 % больше, чем годом ранее. Средняя дневная аудитория входящих в компанию платформ увеличилась на 1,1 % и достигла 77 млн. Компания нарастила финансовые показатели преимущественно за счёт онлайн-рекламы — на её пришлись 96,1 млрд руб., что соответствует годовому росту на 20 %; сегмент продвижения малого и среднего бизнеса увеличился на 27 %. Видеореклама на платформах VK показала двухкратный рост до 3,9 млрд руб.; VK Tech и образовательные сервисы для детей увеличили выручку соответственно на 42 % и 83 %.

Источник изображения: vk.company Доход в сегменте «Социальные платформы и медиаконтент» составил 104,3 млрд руб., и это рост на 23 %. Такой результат в компании объяснили изменением привычек пользователей — они стали проводить в сервисах VK на 29,4 % больше времени. По сравнению с 2023 годом совокупное время за просмотром «VK Видео» увеличилось в 4,5 раза; среднесуточное число просмотров коротких вертикальных роликов «VK Клипы» выросло на 118 %; «VK Музыка» показала прирост подписчиков на 17 %. 30 апреля VK планирует провести внеочередное собрание акционеров, на котором поднимет вопрос о допэмиссии акций, в ходе которой холдинг рассчитывает привлечь 115 млрд руб. и направить их на снижение долговой нагрузки. Лица, числящиеся акционерами на 21 марта, получат преимущественное право на покупку ценных бумаг в рамках допэмиссии. Tesla куда-то подевала $1,4 млрд, и объяснений этому пока нет

20.03.2025 [13:23],

Владимир Мироненко

Финансовая отчётность производителя электромобилей Tesla Илона Маска (Elon Musk), чьи продажи и стоимость акций резко упали, вызвала вопросы у аналитиков газеты Financial Times. Сравнив капитальные затраты Tesla за последние шесть месяцев 2024 года с оценкой активов, на которые были потрачены деньги, аналитики обнаружили разницу в $1,4 млрд, которая ничем не объясняется.

Источник изображения: Tesla Это внушительная сумма для компании, чья рыночная капитализация упала с $1,7 трлн до менее $800 млрд. Также вызывает вопросы отчёт о движении денежных средств Tesla, после анализа которого инвесторы, например, могут спросить, почему компания, имея $37 млрд наличности в прошлом году взяла в долг ещё $6 млрд. Financial Times отметила, что в 2024 году в третьем и четвёртом кварталах, согласно отчётам о движении денежных средств, Tesla потратила $6,3 млрд на «покупку имущества и оборудования, исключая финансовую аренду, за вычетом продаж». Однако в балансе за этот период валовая стоимость имущества, заводов и оборудования выросла всего на $4,9 млрд, до $51 млрд. При этом нет сведений о продажах или «существенном» обесценивании активов, которые могли бы объяснить недостающие $1,4 млрд. Колебания курсов валют вряд ли могут привести такой разнице в отчётности. Tesla производит автомобили в США, Китае и Германии, и хотя евро ослаб по отношению к доллару в указанный период, четыре пятых «долгосрочных активов» Tesla находятся в США. Возможно, сведения об «потерянных» активах появятся в следующем квартале. Если этого не произойдёт, то вопрос о том, что Tesla делает со своими деньгами и где они хранятся, может стать более актуальным, пишет Financial Times. Добавим, что Tesla вкладывает значительные средства в развитие, особенно в ИИ-инфраструктуру. Компания прогнозирует, что её ежегодные затраты в течение следующих нескольких лет будут превышать $11 млрд. Также стоит отметить, что недавние решения Белого дома позволят Tesla увеличить продажи, а некоторые потенциальные покупатели, возможно, откладывают покупки в ожидании появления обновлённой Model Y в автосалонах. Samsung назначила второго гендиректора и завалила акционеров обещаниями скорого выхода из кризиса

19.03.2025 [13:18],

Алексей Разин

На фоне неудач Intel статус крупнейшего производителя полупроводников за Samsung Electronics всё ещё сохраняется, но и эта компания давно не может похвастать успехами в привычных для себя сферах деятельности. Сегодня руководство компании извинилось перед акционерами за неудачи и пообещало исправить положение. Вместе с тем компания назначила второго генерального директора — Чун Ён Хён (Jun Young-hyun) будет помогать в руководстве компанией Хану Чон Хи (Han Jong-hee).

Источник изображения: Samsung Electronics Чун прежде возглавлял полупроводниковое направление компании и продолжит его курировать. В свою очередь, Хан Чон Хи курирует подразделение Digital Appliance, выпускающее бытовую технику и прочие электронные устройства. С назначением Чуна Ён Хён компания Samsung вернулась к исторической схеме управления с двумя генеральными директорами, каждый из которых является специалистом в определённой сфере бизнеса. В прошлом году позиции самой Samsung сокращались во всех основных сегментах присутствия на мировом рынке, но на собрании акционеров в эту среду руководство компании пообещало инвесторам, что будут предприниматься самые решительные действия для возвращения бизнеса к росту. Участников собрания расстроило и снижение капитализации Samsung Electronics почти на одну пятую по итогам прошлого года. Конкуренты типа SK hynix при этом успели неплохо заработать на фоне бума искусственного интеллекта, снабжая специализированные ускорители своей дорогой и востребованной памятью семейства HBM. Один из двух генеральных директоров компании Хан Чон Хи даже обратился к акционерам с извинениями за не очень удачный с финансовой точки зрения прошлый год, признав, что технологическая конкурентоспособность Samsung Electronics в последние годы снизилась. «Существуют определённые трудности в сфере слияний и поглощений на полупроводниковом рынке из-за регуляторных ограничений и национальных интересов разных стран, но решительно настроены продемонстрировать в этом году значимые результаты», — пояснил руководитель, одновременно заявив о готовности компании добиться роста показателей через сделки на рынке. Акции Samsung Electronics довольно популярны на южнокорейском фондовом рынке, поскольку около 40 % местных розничных инвесторов имеют их в своих портфелях. Некоторые из них искренне верят, что добиться быстрого роста бизнеса можно через слияния и поглощения. Формальный глава компании и внук её основателя Ли Чжэ Ён (Lee Jae-yong) ранее заявил руководителям Samsung Electronics, что от их решительных действий зависит её судьба, и речь идёт буквально о выживании компании. Опубликованный на прошлой неделе годовой отчёт Samsung Electronics показал, что доля компании на рынке памяти типа DRAM сократилась с 42,2 до 41,5 %, в сегменте смартфонов позиции ослабли с 19,7 до 18,3 %, а на рынке ЖК-панелей для смартфонов доля Samsung сократилась с 50 до 41,3 %. Телевизионный сегмент продемонстрировал снижение с 30,1 до 28,3 %, и даже в сегменте автомобильной электроники подразделение Harman опустило планку с 16,5 до 12,5 %. «Важен не кризис сам по себе, а отношение к его преодолению. Мы должны вкладываться в будущее, даже если потребуется пожертвовать сиюминутной прибылью», — заявил Ли Чжэ Ён.

Источник изображения: Samsung Electronics В фокусе внимания инвесторов находятся и проблемы Samsung с продвижением на рынок своей памяти типа HBM3E, поскольку конкурентам пока удаётся продавать её успешнее. Новоиспечённый глава компании Чун Ён Хён признался на этой неделе: «Мы ускоряем разработку технологий, чтобы не повторять ошибок прошлого». В сфере контрактного производства чипов у Samsung дела также идут не важно. Реализация крупного проекта по строительству новых предприятий в Техасе наткнулась на проблему с поиском потенциальных клиентов, которых отпугивают слухи о проблемах с качеством продукции Samsung. Без достаточного количества клиентов компании нет смысла вкладываться в более дорогие производственные мощности в США. Глава контрактного направления Samsung Хан Чин Ман (Han Jin-man) заявил: «Мы постараемся улучшить прибыльность за счёт совершенствования техпроцессов и решения проблем с качеством продукции в сфере продвинутой литографии. Клиенты хотят не только кремниевые пластины с логикой, но и память. Мы единственная компания, способная предложить целостное решение». На собрании акционеров руководство Samsung Electronics пообещало вкладывать больше средств в робототехнику, медицинские технологии и полупроводники нового поколения для растущей на фоне бума ИИ отрасли. Оживление на рынке памяти во втором полугодии также должно пойти на пользу Samsung. По мнению некоторых экспертов, компания страдает от стиля управления Ли Чжэ Ёна, который не даёт директорам подразделений Samsung достаточной свободы, как это делал его отец. Вместо этого руководство компании отдаёт приоритет краткосрочной финансовой выгоде вместо формирования долгосрочной конкурентоспособности бизнеса. На Nvidia пришлась половина выручки 10 крупнейших разработчиков чипов в прошлом году

19.03.2025 [07:01],

Алексей Разин

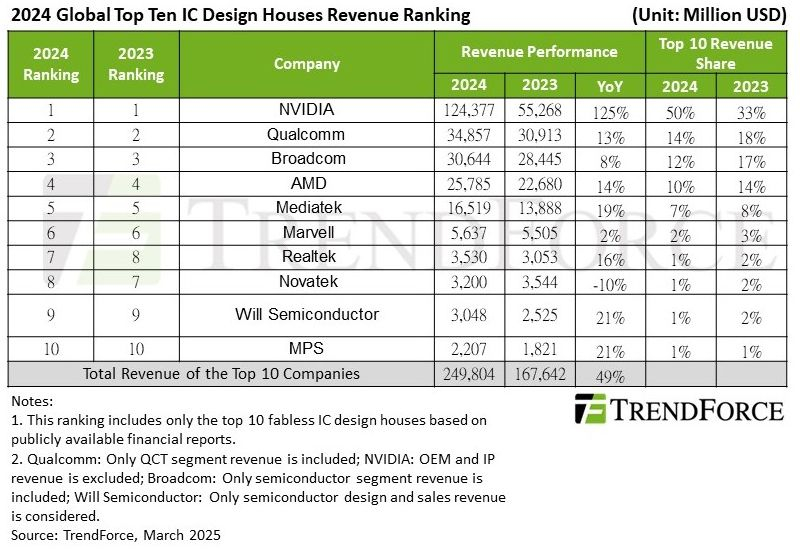

Компанию Nvidia обоснованно считают одним из главных выгодоприобретателей бума искусственного интеллекта. В прошлом году её выручка выросла на 125 % до $124,4 млрд, что позволило ей занять половину выручки десяти крупнейших разработчиков чипов по итогам периода, как отмечают аналитики TrendForce.

Источник изображения: Nvidia В общей сложности, как гласит недавний отчёт, десятка крупнейших разработчиков чипов увеличила свою выручку по итогам прошлого года на 49 % до $250 млрд. Концентрация выручки в целом характерна для сегмента, как добавляют представители TrendForce, поскольку более 90 % выручки в первой десятке крупнейших разработчиков были сосредоточены в руках пяти компаний. В текущем году выручка Nvidia продолжит расти уверенными темпами, поскольку компания выведет на рынок ускорители семейств GB200 и GB300, как отмечают в TrendForce. Конкурирующая AMD расположилась на четвёртом месте в рейтинге, её выручка в прошлом году выросла на 14 % до $25,8 млрд, а доля в первой десятке достигла 10 %. Непосредственно в серверном сегменте выручка AMD в прошлом году выросла на 94 %, хотя это произошло преимущественно благодаря росту спроса на центральные процессоры марки. На втором месте после Nvidia в рейтинге TrendForce расположилась компания Qualcomm, которая увеличила свою выручку на 13 % до $34,9 млрд, но сократила долю среди десятки крупнейших разработчиков с 18 до 14 %. Прогрессу Qualcomm способствовали оживление на рынке смартфонов и экспансия компонентов этой марки в автомобильном сегменте в прошлом году, как поясняет TrendForce. В текущем году Qualcomm получит возможность сосредоточиться на сегменте ПК, поскольку её судебные тяжбы с Arm поставлены на паузу.

Источник изображения: TrendForce Видно, что Nvidia лидирует по выручке с большим отрывом от ближайшего конкурента. Зато отставание Broadcom от Qualcomm не так велико, поскольку первая из них занимает третье место с 12 % годовой выручки. Собственная выручка Broadcom в прошлом году выросла на 8 % до $30,6 млрд. По официальным данным, чипы для сегмента ИИ в структуре выручки Broadcom занимают более 30 %. Принято считать, что они активно используются компанией Google в своей вычислительной инфраструктуре. MediaTek удостоилась пятого места в десятке лидеров, её выручка в прошлом году выросла на 19 % до $16,5 млрд. Продукция компании неплохо представлена в сегменте смартфонов, силовой электроники и Интернета вещей. В этом году MediaTek продолжит наращивать выручку благодаря распространению своих компонентов для смартфонов с поддержкой 5G. Принесёт выгоду и сотрудничество с Nvidia. Если на шестом месте в рейтинге закрепилась Marvell с долей рынка 2 % среди десяти крупнейших разработчиков чипов, то Realtek и Novatek поменялись местами по сравнению с 2023 годом. Выручка Realtek выросла на 16 % до $3,5 млрд, что позволило компании занять седьмое место и 1 % в первой десятке, а вот Novatek столкнулась со снижением выручки на 10 % до $3,2 млрд и оказалась на восьмом месте. Девятая позиция досталась Will Semiconductor, выручка компании выросла на 21 % до $3,05 млрд. Прогресс этого производителя обеспечен высоким спросом на датчики изображений для камер смартфонов и транспортных средств. Аналогичным приростом смогла похвастать и занявшая десятое место MPS, но в абсолютном выражении её выручка ограничилась $2,2 млрд. Для неё главным локомотивом выручки выступал серверный сегмент, который она снабжает собственными решениями в сфере управления питанием. Техногиганты через несколько лет будут тратить на ИИ более $500 млрд в год

17.03.2025 [14:30],

Алексей Разин

Влияние DeepSeek на мировую ИТ-отрасль выразилось в стремлении участников рынка увеличить свои расходы на вычислительную инфраструктуру, как считают аналитики Bloomberg Intelligence. К 2032 году техногиганты сообща будут тратить более $525 млрд ежегодно на развитие своей вычислительной инфраструктуры.

Источник изображения: Nvidia В текущем году гиперскейлеры типа Microsoft, Amazon и Meta✴ Platforms должны потратить на эти цели $371 млрд, как поясняют представители Bloomberg Intelligence. Это на 44 % больше, чем годом ранее. По прогнозу аналитиков, к 2032 году эта сумма вырастет до $525 млрд. После появления языковых моделей DeepSeek на рынке экспансия этих расходов будет осуществляться быстрее, по словам экспертов. Кроме того, приоритет в сфере инвестиций сместится в сторону рассуждающего искусственного интеллекта. Этому способствует и активность компании OpenAI. В какой-то мере такой прогноз призван успокоить опасения инвесторов в капитал компаний, поставляющих компоненты для систем искусственного интеллекта. Некоторые из них предполагали, что способность DeepSeek предложить эффективные языковые модели с меньшими требованиями к ресурсам позволит снизить затраты на закупку профильного оборудования. Распространение рассуждающего ИИ, в то же время, вызовет перераспределение финансовых потоков. Модели этого поколения предоставят разработчикам больше возможностей по монетизации программного обеспечения. С точки зрения затрат основная их часть также переносится с периода обучения на период эксплуатации. Соответственно, на обучение моделей расходы будут расти более медленными темпами, чем до появления решений DeepSeek. Зато эта тенденция будет компенсирована ростом расходов на рассуждающий искусственный интеллект. В текущем году расходы разработчиков на обучение моделей составят более 40 % их совокупных затрат, но к 2032 году их доля снизится до 14 %, по мнению аналитиков Bloomberg Intelligence. При этом рассуждающий ИИ к тому времени оттянет на себя до половины всех инвестиций. Располагающая собственными чипами корпорация Google сможет достаточно быстро переключиться на работу в новых условиях, тогда как зависящим от решений Nvidia компаниям типа Microsoft и Meta✴ это сделать будет намного сложнее. Для Foxconn серверы скоро станут главным бизнесом, превзойдя сборку iPhone

15.03.2025 [07:15],

Алексей Разин

В момент публикации квартальной отчётности тайваньского контрактного производителя электроники Foxconn аналитики Bloomberg Intelligence уже высказывали мнение, что в текущем году на облачное оборудование придётся более 40 % этой компании. Руководство Foxconn убеждено, что скоро серверное и телекоммуникационное оборудование будет приносить ей больше, чем потребительская электроника.

Источник изображения: Foxconn Об этом председатель совета директоров Янг Лю (Young Liu) сообщил на квартальной отчётной конференции, по данным Nikkei Asian Review. Направление облачных и сетевых решений в прошлом году увеличило свою долю в выручке компании с 22 до 30 %. В текущем году оно уже приблизится по доле выручки к потребительской электронике, и «очень скоро станет крупнейшим видом бизнеса Foxconn», как заявил руководитель тайваньского производителя. Не обошёл стороной Янг Лю и тему геополитики, поскольку вместе с тарифными изменениями она существенным образом влияет на всю отрасль. Он выразил готовность строить новые производственные линии на территории США. Компания уже располагает мощностями в Калифорнии, Техасе, Огайо и Висконсине. Foxconn придётся подстраивать свою производственную сеть в разных странах под меняющиеся геополитические условия, как поясняет представитель компании. Руководство Foxconn не считает, что продажи iPhone теряют силу, с Apple этот подрядчик продолжит сотрудничать самым глубоким образом. В этом отношении ничего не изменится, как заверил Янг Лю. Выручка от реализации ИИ-серверов в прошлом году подскочила на 150 %, тогда как серверный бизнес Foxconn в целом увеличил выручку на 78 %. В текущем году, как заявил руководитель компании, выручка от реализации ИИ-серверов должна достичь $30 млрд, а доля компании на мировом рынке превысит 40 %. Пик спроса на подобное оборудование ещё не достигнут, по мнению руководства Foxconn, и в текущем году это поможет компании увеличить совокупную выручку. В сегменте смартфонов выручка останется на прошлогоднем уровне, а вот на направлении ПК может опуститься на величину от 3 до 5 %. Foxconn также готова участвовать в цепочках поставок и услугах по сборке человекоподобных роботов, в особенности для рынков промышленной автоматизации и медицины. Подобные приоритеты в развитии компании были установлены ещё пять лет назад. Наконец, главной интригой отчётной конференции Foxconn стало заявление руководства о намерениях заключить соглашение в сфере производства электромобилей с неким японским автопроизводителем в ближайшие месяц или два. Учитывая, что ранее слухи приписывали Foxconn намерения сотрудничать с терпящей бедствие японской компанией Nissan Motor, такое сотрудничество вполне может материализоваться. Новый генеральный директор Intel сможет заработать в ближайшие годы до $69 млн

15.03.2025 [05:56],

Алексей Разин

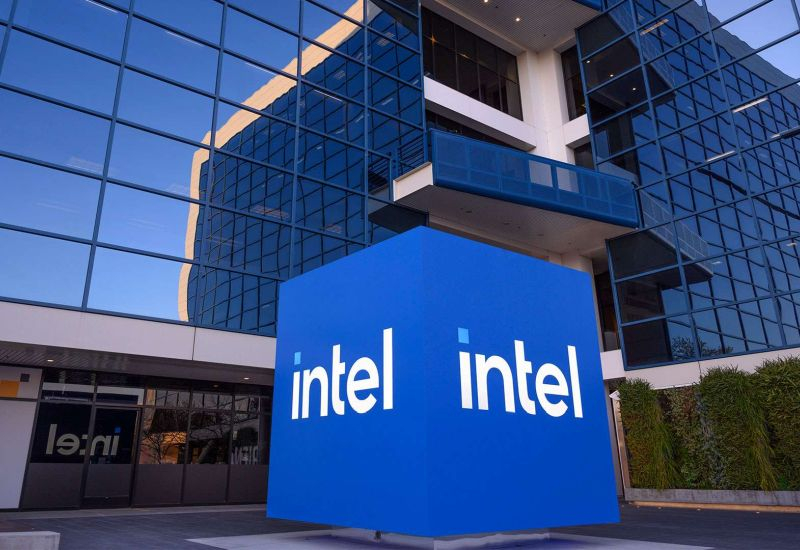

Корпорация Intel, который на уходящей неделе номинально обрела нового генерального директора, по традиции опубликовала отчёт для регулирующих органов США, в котором поведала о структуре и величине оплаты его труда. Лип-Бу Тан (Lip-Bu Tan) будет получать не менее $1 млн в год, но за счёт премий и бонусов эта сумма может вырасти до $69 млн за несколько лет.

Источник изображения: Intel Разумеется, о подобной сумме вознаграждения уместно будет говорить только в случае достижения определённых показателей. Например, премия достигает 200 % базовой зарплаты, поэтому при благоприятном стечении обстоятельств ежегодное вознаграждение генерального директора достигнет $3 млн в год. В форме ценных бумаг и прочих поощрений глава Intel сможет получить ещё $66 млн в течение нескольких лет. Часть вознаграждения привязана к динамике курса акций Intel в ближайшие три года. Если она будет неудовлетворительной, Лип-Бу Тан дополнительных пакетов акций не получит. Система поощрения рассчитывается на пятилетний срок. Если за это время компания перейдёт в другие руки, то выплаты Тану ускорятся. Кроме того, Лип-Бу Тан согласился в первые 30 дней своей работы на данной должности приобрести акции Intel на сумму $25 млн, тем самым выразив уверенность в будущем компании, которую он возглавил. Фактически, прежде чем начать зарабатывать на этом посту, ему придётся серьёзно потратиться. Впрочем, те же $25 млн он получит от Intel за сам факт назначения на должность её руководителя, поэтому деньги, по сути, останутся в компании. Официально Лип-Бу Тан будет назначен генеральным директором компании 18 марта, тогда же он вернётся в состав совета директоров после ухода из него в августе прошлого года. Акции Intel выросли в цене почти на 15 % после назначения нового генерального директора

14.03.2025 [07:52],

Алексей Разин

На протяжении более трёх месяцев компания Intel оставалась без генерального директора, но на этой неделе на эту должность был назначен ветеран отрасли Лип-Бу Тан (Lip-Bu Tan), до августа прошлого года он входил в состав совета директоров на протяжении двух лет. Инвесторы этим событием воодушевились, первая торговая сессия после этого назначения завершилась ростом котировок на 14,6 %.

Источник изображения: Intel Для компании, которая за пять лет растеряла около 60 % своей капитализации и опустила её ниже $100 млрд, однодневный рост почти на 15 % можно считать успехом. Инвесторы отчасти воодушевлены и тем фактом в биографии нового руководителя Intel, который связан с работой на посту главы Cadence Design Systems на протяжении более десяти лет. Этот ведущий разработчик ПО для проектирования чипов предсказуемо наделил Лип-Бу Тана обширными связями в полупроводниковой отрасли, поэтому данный опыт должен облегчить новому руководителю Intel поиск новых клиентов для контрактного бизнеса. Кроме того, поскольку Лип-Бу Тан успел пару лет поработать в составе совета директоров Intel, со спецификой бизнеса компании и стоящими перед ней актуальными проблемами он хорошо знаком. Аналитики Bernstein признались, что именно Лип-Бу Тан был их фаворитом на этапе выбора генерального директора Intel. С начала текущего года акции компании выросли в цене на 3 %, но в прошлом они успели растерять две трети своей стоимости. К августу ценные бумаги Intel опустились до минимального за десятилетие уровня, вскоре после публикации неутешительного квартального отчёта было объявлено о реструктуризации бизнеса, но его реализация к декабрю вызвала недовольство совета директоров, после чего тогдашний генеральный директор компании Патрик Гелсингер (Patrick Gelsinger) был в начале декабря досрочно отправлен на пенсию. Последнему аналитики Bernstein приписывают излишний оптимизм, поэтому от Лип-Бу Тана ожидают более реалистичного подхода к решению проблем компании. Инвесторы также надеются, что новый руководитель Intel сможет устранить отставание от Nvidia и AMD в сфере разработки ускорителей вычислений для систем искусственного интеллекта. Adobe разочаровала инвесторов прогнозом по выручке — виноваты завышенные ожидания от ИИ

13.03.2025 [13:48],

Алексей Разин

Разработчик приложений для обработки изображений, видео и работы с документами Adobe ограничился довольно сдержанным прогнозом по динамике выручки в текущем квартале, хотя инвесторы были готовы рассчитывать на фактор искусственного интеллекта, который не чужд данной компании.

Источник изображения: adobe.com В мае в календаре Adobe завершится очередной фискальный квартал, выручка за период должна составить от $5,77 до $5,82 млрд. По центру диапазона это несколько ниже тех $5,8 млрд, на которые рассчитывали аналитики. Доход на одну акцию, по мнению руководства компании, будет лежать в диапазоне от $4,95 до $5. Это тоже ниже среднего значения в $5 на акцию по консенсусу аналитиков. На этом фоне курс акций Adobe снизился после закрытия торгов примерно на 3 %. За последние 12 месяцев он в целом просел на 24 %. Инвесторы выражали озабоченность по поводу роста конкуренции в сегменте ПО, позволяющего обрабатывать изображения и видео при помощи искусственного интеллекта. Adobe продвигает собственную ИИ-модель Firefly, внедряя её в популярные приложения Photoshop и Premiere. В прошлом квартале компания объявила, что будет взимать плату в размере 50 центов с каждого созданного ИИ видео, а также повысила цены на некоторые из своих приложений. В прошедшем квартале выручка Adobe увеличилась на 10 % до $5,71 млрд, превзойдя ожидания аналитиков. Портфель заказов на сумму $19,7 млрд оказался чуть ниже тех $19,8 млрд, на которые рассчитывали инвесторы. Выручка компании в сегменте цифрового контента выросла на 11 % до $4,23 млрд. На направлении маркетингового и аналитического ПО выручка увеличилась на 10 % до $1,41 млрд. В текущем фискальном году Adobe рассчитывает выручить от $23,3 до $23,6 млрд и получить скорректированную прибыль на одну акцию от $20,2 до $20,5. Будет изменена структура отчётности по выручке от подписок с учётом разделения на корпоративный и частный сегменты. Мировые продажи чипов в январе подскочили на 17,9 % и установили новый рекорд

11.03.2025 [12:24],

Алексей Разин

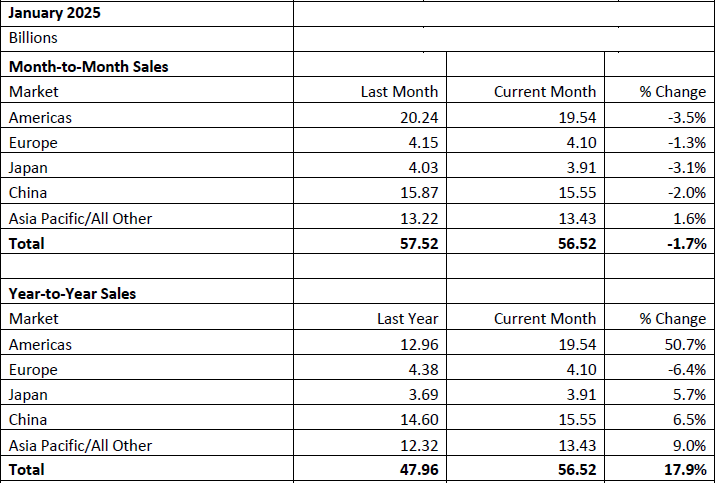

Отраслевая ассоциация SIA лишь недавно подвела итоги января, что позволяет ей говорить о росте выручки от реализации полупроводниковых компонентов на 17,9 % до $56,5 млрд по итогам позапрошлого месяца. Для января такая выручка является абсолютным рекордом, что в какой-то мере позволяет не беспокоиться по поводу вероятного спада спроса на чипы в ближайшие месяцы.  Впрочем, последовательно выручка от реализации чипов по сравнению с декабрём прошлого года снизилась на 1,7 %, но это можно списать на сезонные факторы. По словам представителей ассоциации, в годовом сравнении выручка от реализации полупроводниковых компонентов растёт более чем на 17 % уже девятый месяц подряд. В региональном срезе имеются свои чемпионы. Оба американских компонента, например, по итогам января увеличили выручку на 50,7 % в годовом сравнении до $19,54 млрд.

Источник изображения: SIA Вторым по темпам роста оказался Азиатско-Тихоокеанский регион в сочетании со странами, не входящими в обе Америки, Европу, Китай и Японию, на этом направлении выручка выросла на 9 % до $13,43 млрд. Непосредственно Китай хоть и ограничился ростом выручки на 6,5 % до $15,55 млрд, по её абсолютной величине уступил только Америкам. Европа мало того, что довольствовалась только $4,1 млрд выручки, так ещё и сократила её на 6,4 % по сравнению с прошлым годом. Япония продемонстрировала рост на 5,7 % до $3,91 млрд. Последовательно выручка от реализации чипов в январе снижалась в большинстве макрорегионов, кроме Азиатско-Тихоокеанского в сочетании со всем остальным миром, где она выросла на 1,6 %. Техногиганты за день растеряли $750 млрд капитализации

11.03.2025 [07:49],

Алексей Разин

Опасения по поводу способности таможенных тарифов, вводимых президентом США Трампом, спровоцировать рецессию в экономике, вызвали сильнейшее снижение котировок акций компаний технологического сектора с 2022 года. Капитализация семи крупнейших игроков рынка за день сократилась более чем на $750 млрд.

Источник изображения: AMD Как поясняет CNBC, инвесторов также насторожила вероятность эскалации так называемой «торговой войны», поскольку таможенная политика администрации Трампа настраивает против США не только давних оппонентов типа Китая, но и ближайших соседей типа Канады и Мексики. Компания Apple потеряла за день $174 млрд капитализации, тогда как снижение курсовой стоимости акций Nvidia примерно на 5 % вызвало потерю капитализации в размере $140 млрд. С январских максимумов котировки акций Nvidia снизились почти на треть. В процентном выражении сильнее всего просели акции Tesla, на 15 %, для них минувшая торговая сессия стала худшей с 2020 года. В понедельник капитализация компании сократилась на $130 млрд. Всего с декабрьского максимума она сократилась примерно в два раза. Бизнесу Tesla начинает вредить не только стагнация на рынке электромобилей и рост конкуренции со стороны Китая, но и политическая деятельность Илона Маска (Elon Musk). Капитализация других компаний «большой семёрки» просела в понедельник не так сильно. Microsoft, Alphabet (Google) и Amazon потеряли $98, $95 и $50 млрд соответственно. Meta✴ Platforms подешевела на $70 млрд. Индекс Nasdaq достиг своего шестимесячного минимума. Инвесторы опасаются того, что новые пошлины вызовут рост цен на товары в США и спровоцируют рецессию экономики. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |