|

Опрос

|

реклама

Быстрый переход

Discord начал подготовку к выходу на биржу, но это не точно

06.03.2025 [10:20],

Павел Котов

Руководство платформы Discord, снискавшей популярность в сообществе любителей игр, в последние недели встречалось с инвестиционными банкирами и обсуждало подготовку к первичному публичному размещению акций (IPO), намеченному уже на этот год, передаёт New York Times со ссылкой на два информированных источника.

Источник изображения: Alexander Shatov / unsplash.com Выход известной технологической компании на биржу может побудить сделать это и мелких игроков, также рассматривающих данный шаг. В американской экономике царит неопределённость, на рынке наблюдается волатильность, а частные компании получают высокие оценки — данные факторы в совокупности привели к медленному старту IPO в этом году. В последний раз частные инвесторы оценивали Discord в 2021 году, и тогда они назвали сумму в $15 млрд. Проводимые руководством платформы переговоры носят ознакомительный характер, и планы компании на IPO ещё могут измениться, уточняют анонимные источники. «Понимаем, что к планам Discord на будущее проявляется большой интерес, но слухи или домыслы мы не комментируем. Для нас по-прежнему важно предоставлять нашим пользователям лучшие из возможных услуг и выстраивать сильный, устойчивый бизнес», — заявил представитель Discord. Компанию основали Джейсон Ситрон (Jason Citron) и Станислав Вишневский (Stanislav Vishnevskiy), которые первоначально планировали открыть студию по разработке игр. Идея создать Discord посетила их после выпуска первой игры, когда они поняли, что испытывают затруднения со средствами общения онлайн. Первая версия Discord для настольных компьютеров и смартфонов вышла в мае 2015 года. Игровое сообщество приняло платформу, позволяющую бесплатно общаться внутри приложения текстовыми сообщениями, голосом и по видеосвязи. В первые дни пандемии Discord пережил бум. В 2021 году платформа вела переговоры о поглощении с Microsoft — речь предположительно шла о сумме $10 млрд, но сделка не состоялась. Каждый месяц Discord пользуются 200 млн человек, 93 % из которых — геймеры. Компания зарабатывает по модели freemium: основные функции доступны бесплатно, а за улучшенные нужно оформлять подписку — за дополнительные смайлики, более качественную аудио- и видеосвязь. Традиционной рекламы в Discord нет. В последние годы платформа пыталась стать привлекательнее: на ней появились официальные чаты знаменитостей. В 2023 году Discord также запустила интернет-магазин, где можно за плату улучшить профиль и добавить к цифровому аватару индивидуальную графику. Ветеран Huawei возглавил Honor — он займётся подготовкой компании к выходу на биржу

17.01.2025 [17:19],

Владимир Мироненко

У китайского производителя электроники Honor прошла смена руководства. Вместо покинувшего пост гендиректора Джорджа Чжао (George Zhao, на фото ниже) компанию возглавил Ли Цзянь (Li Jian), бывший топ-менеджер Huawei с более чем 20-летним опытом работы в сфере мобильных технологий.  Как полагают китайские СМИ, решение Чжао покинуть пост было вызвано проблемами со здоровьем. По данным ресурса Daily Economic News, совет директоров принял его отставку. В кратком заявлении CLS China не было приведено никаких подробностей относительно решения Чжао и его дальнейшего статуса. О новом генеральном директоре известно, что он начал свою деятельность в Huawei в 2001 году и неуклонно продвигался по карьерной лестнице, став членом наблюдательного совета компании. В 2020 году Ли Цзянь покинул Huawei, и в 2021 году присоединился к Honor. До назначения на пост гендиректора Ли Цзянь занимал должность вице-председателя Honor, директора и президента управления по работе с персоналом. Как отметил ресурс GSMArena.com, Ли Цзяню будет необходимо ориентироваться в сложной обстановке управления акционерным капиталом Honor, поскольку компания готовится к выходу на IPO в ближайшем будущем. МТС соберёт все свои IT-подразделения в самостоятельную компанию

18.12.2024 [16:02],

Павел Котов

МТС приступила к реструктуризации своего бизнеса, в ходе которой все IT-подразделения войдут в новую самостоятельную структуру MWS (MTС Web Services). Помимо облачного подразделения и направления центров обработки данных, она включит направления искусственного интеллекта, кибербезопасности и другие. Об этом сообщил «Коммерсантъ» со ссылкой на собственные источники.

Источник изображения: mts.ru Компания MWS (АО МВС) зарегистрирована в Москве в 2021 году — она входит в группу компаний МТС. В рамках начавшейся реструктуризации под брендом MWS объединятся «МТС Диджитал», МТС AI, собственно MWS (ранее МТС Cloud), Big Data, подразделение по кибербезопасности и разрабатывающая системы машинного зрения VisionLabs. Новая компания станет самостоятельным игроком на рынке IT, а к 2030 году её выручка, как ожидается, вырастет до 230 млрд руб. По одной из версий, МТС может вывести компанию на биржу, чтобы привлечь дополнительные инвестиции, но сроки не указываются. Сейчас облачное подразделение МТС отвечает за 15 ЦОД; по итогам III квартала это направление показало рост на 42 %, но абсолютных показателей в компании не привели. По всему ПАО МТС выручка за III квартал увеличилась на 15,3 % в годовом исчислении и составила 180,4 млрд руб., чистая прибыль упала на 88,8 % до 1 млрд руб. (было 9 млрд). В сентябре президент МТС Вячеслав Николаев рассказал, что в ближайшие несколько лет выведет на биржу до пяти компаний — одним из первых должно стать рекламное направление МТС Ads. Проведя реструктуризацию, МТС может привлечь в IT-направление стратегического инвестора; новая структура сможет интенсивнее развиваться с меньшей оглядкой на внутренние задачи по разработке и поддержке служб экосистемы — сейчас экосистема сдерживает её развитие, и компания не выдерживает конкуренции. Крупные игроки часто выводят свои подразделения на биржу, отмечают опрошенные «Коммерсантом» эксперты. Это помогает снизить долговую нагрузку и высвободить денежный поток под дивиденды, что актуально для МТС. У компании, как и других операторов, значительная долговая нагрузка: по состоянию на 19 ноября её чистый долг составлял 460 млрд руб., при этом «МТС платит высокие дивиденды, и фондовый рынок опасается, что в будущем они снизятся», указывают эксперты. Третий крупнейший производитель флеш-памяти в мире наконец вышел на биржу — акции сразу выросли на 7,6 %

18.12.2024 [10:39],

Алексей Разин

Эпопея с выходом акций японской компании Kioxia на Токийскую фондовую биржу успешно завершилась сегодня, поскольку первый день торгов они начали ниже уровня размещения, но завершили ростом на 7,6 % и превысили его. Капитализация Kioxia тем самым на данном этапе оценивается в $5,34 млрд.

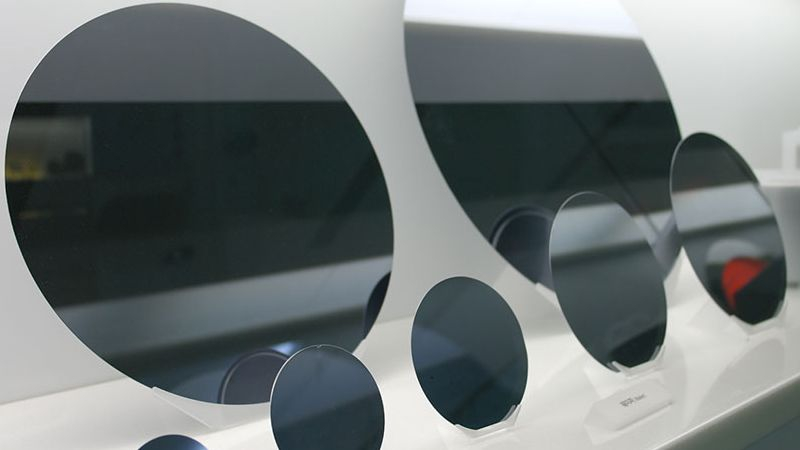

Источник изображения: Kioxia Это всё равно примерно в два с половиной раза ниже той суммы в японских иенах, которую в 2018 году консорциум инвесторов во главе с Bain Capital заплатил за активы Toshiba Memory Corporation. На их базе впоследствии и была сформирована Kioxia, причём бывшая материнская корпорация Toshiba постепенно нарастила свою долю в её капитале до примерно 40 %, но Bain Capital остаётся крупнейшим акционером Kioxia даже после IPO, хотя её доля и уменьшилась с 56,2 до 50,7 %. Решение Bain продать в ходе первичного размещения лишь небольшую часть своих акций Kioxia объясняется низкой стоимостью этих активов. Изначально Bain рассчитывал на вдвое более высокую цену размещения акций Kioxia. Торги в Токио начались с отметки 1440 иен за акцию Kioxia, тогда как середина диапазона размещения располагалась на уровне 1455 иен за акцию. Торги завершились на уровне 1549 иен за акцию, обеспечив рост их курса на 7,6 % в рамках первой торговой сессии. Kioxia удалось в результате размещения привлечь около $782 млн. Активности продавцов на торгах при этом не наблюдалось, поскольку держатели акций Kioxia наверняка рассчитывают продать их позже по более высокой цене. Всего с начала текущего года в Японии было привлечено около $6 млрд в ходе IPO различных компаний. По вырученной сумме это лучший результат с 2021 года, но по количеству сделок он является худшим за десять лет. Kioxia — третий по величине производитель чипов памяти в мире, который уступает только южнокорейским Samsung и SK Group. Kioxia потеряла больше половины стоимости с тех пор, как ещё была Toshiba Memory

09.12.2024 [12:31],

Алексей Разин

В соответствии с намеченным графиком японская компания Kioxia определила параметры первичного размещения акций на Токийской фондовой бирже по цене 1455 иен за штуку, что позволяет оценить её капитализацию в эквивалент суммы $5,2 млрд. С учётом дополнительно распределённых акций, компании удастся в ходе указанных мероприятий привлечь $800 млн.

Источник изображения: Kioxia Цена размещения попала в середину того диапазона, на который Kioxia рассчитывала изначально. Крупнейшие держатели акций Kioxia в лице Bain Capital и Toshiba смогут их реализовать в ходе IPO, а сама Kioxia также выпустит новые акции на сумму $206 млн. Напомним, что в октябре Bain Capital, которая владеет основной частью акций Kioxia с 2018 года, решила отложить IPO компании, поскольку рассчитывала оценить её текущую капитализацию в два раза выше. Впрочем, отсрочка выхода на биржу до декабря особой выгоды с этой точки зрения всё равно не принесла. Самая первая попытка вывести Kioxia на IPO предпринималась ещё четыре года назад. Бизнес по выпуску флеш-памяти, ранее принадлежавший Toshiba, был выкуплен в 2018 году консорциумом инвесторов во главе с Bain Capital за $13,3 млрд в нынешнем масштабе цен. По факту, нынешнее размещение акций Kioxia не покроет затрат инвесторов, и они просто зафиксируют убытки. Технически акции Kioxia должны выйти на Токийскую фондовую биржу 18 декабря этого года. Kioxia подала заявку на IPO — третьего крупнейшего производителя флеш-памяти оценили всего в $4,85 млрд

22.11.2024 [11:18],

Алексей Разин

Третий по величине производитель флеш-памяти в мире, компания Kioxia, решила до конца этого года выйти на Токийскую фондовую биржу со своими акциями, оценив капитализацию бизнеса в $4,85 млрд. Что характерно, непосредственно выручить на IPO она сможет всего лишь около $646 млн.

Источник изображения: Kioxia Соответствующая заявка была подана сегодня, акции Kioxia будут включены в котировальный список Токийской фондовой биржи 18 декабря, заложенная в заявке цена размещения находится на уровне 1390 иен за одну акцию. Компания может выручить больше исходных $646 млн, если найдутся покупатели на дополнительное количество акций. Выход компании на IPO поможет нынешним акционерам в лице Bain и Toshiba избавиться от имеющихся у них акций Kioxia. Напомним, что некогда причастной к производству твердотельной памяти Toshiba в капитале Kioxia до сих пор принадлежит более 40 % акций. В 2018 году активы Toshiba Memory Corporation были выкуплены консорциумом инвесторов во главе с Bain за $12,9 млрд, поэтому описываемые выше условия IPO сложно назвать выгодными для действующих акционеров Kioxia, поскольку активы данной компании оцениваются в скромные $4,85 млрд. Условия IPO одновременно позволят Kioxia выпустить новые акции на общую сумму $179 млн. Это уже не первая попытка компании выйти на биржу, но первая в 2020 году была заблокирована из-за не очень выгодной рыночной конъюнктуры. По-видимому, акционеры Kioxia просто осознали, что на лучшее им сейчас рассчитывать сложно. Intel пытается продать большую часть акций Altera, чтобы решить свои проблемы

18.10.2024 [12:34],

Алексей Разин

В прошлом месяце генеральному директору Altera пришлось объяснять общественности, что материнская компания Intel не собирается продавать её целиком, и по-прежнему рассчитывает привлечь средства через вывод этого разработчика ПЛИС (FPGA) на IPO. По некоторым данным, Intel теперь не противится идее продажи крупного пакета акций Altera, не говоря уже о мелком.

Источник изображения: Intel По крайней мере, об этом сообщают знакомые с ходом переговоров Intel с потенциальными инвесторами источники, на которых ссылается CNBC. Материнская компания исходит из оценки капитализации Altera на уровне $17 млрд, который условно перекрывает расходы, понесённые в 2015 году на покупку компании за $16,7 млрд. Продав хотя бы миноритарный пакет акций Altera по такой стоимости, Intel могла бы выручить несколько миллиардов долларов США, которые бы направила на решение своих усугубляющихся финансовых проблем. С соответствующими предложениями Intel уже обратилась как к институциональным, так и к вероятным стратегическим инвесторам, по данным CNBC. В беседе с некоторыми из них представители Intel якобы дали понять, что компания не возражает против продажи мажоритарного пакета акций Altera. Ещё в прошлом месяце глава Intel Патрик Гелсингер (Patrick Gelsinger) продолжал настаивать, что Altera должна оставаться в составе Intel, и профильный бизнес важен для будущего материнской корпорации. Вывести дочернюю компанию на IPO корпорация Intel рассчитывала к 2026 году, но деньги ей остро нужны сейчас, поэтому она может сменить приоритеты, связанные с идеями по монетизации Altera. Kioxia отменила выход на биржу из-за того, что её оценили вдвое дешевле ожиданий

14.10.2024 [10:48],

Алексей Разин

В этом месяце должно было состояться первичное размещение на бирже акций компании Kioxia, унаследовавшей бизнес Toshiba по производству флеш-памяти. От данного мероприятия действующие акционеры Kioxia решили отказаться, поскольку инвесторы оценили её активы максимум в $5,4 млрд, тогда как Bain Capital рассчитывала на $10 млрд как минимум.

Источник изображения: Kioxia Об этом в минувшие выходные сообщило агентство Reuters, поясняющее причины отказа Kioxia от выхода на публичный фондовый рынок в октябре текущего года. Следует также помнить, что в 2018 году консорциум инвесторов во главе с Bain Capital за активы Toshiba Memory Corporation заплатил $13,4 млрд, поэтому даже оптимистичный для действующих акционеров сценарий IPO подразумевал бы фиксирование убытков по этой сделке. Оценка активов Kioxia в $5,4 млрд отображает, насколько инвесторы обеспокоены нынешним положением дел на рынке памяти типа NAND. Представитель некоего хедж-фонда, на которого ссылается Reuters, пояснил, что хотя в текущих условиях IPO компании Kioxia представляется нецелесообразным, ситуация может измениться к лучшему к концу фискального года, который завершится в марте 2025-го. Бум систем искусственного интеллекта на рынке NAND отразился в меньшей степени, поскольку наметившийся было рост цен на память сменился стабилизацией. Лишь в следующем году необходимость увеличения ёмкости накопителей в клиентских устройствах в связи с распространением систем ИИ вызовет рост цен на память данного типа, как считают аналитики Omdia. Компания Kioxia остаётся третьим по величине выручки производителем твердотельной памяти в мире с долей 13,8 %. В Samsung задумались о выделении хромающего полупроводникового производства в отдельную компанию

01.10.2024 [10:09],

Алексей Разин

Финансовые показатели деятельности подразделения Samsung Electronics по выпуску чипов на контрактной основе интегрированы в отчётность всего бизнеса по выпуску полупроводниковых компонентов, не связанного с памятью, поэтому анализировать их в чистом виде не получается. Эксперты Samsung Securities рекомендуют материнской компании отделить контрактный бизнес и разместить его акции в США.

Источник изображения: Samsung Electronics В условиях, когда даже Intel сталкивается с необходимостью придать своему производственному подразделению больше самостоятельности, ждать иных рекомендаций от приближённых к Samsung аналитиков не приходится. Соответствующие комментарии высказывались ещё в июле этого года, как поясняет Business Korea. Контрактный бизнес Samsung продолжают преследовать проблемы. В текущем полугодии компания начала серийный выпуск чипов с использованием второго поколения 3-нм техпроцесса и структурой транзисторов GAA, но ей не удалось привлечь крупных клиентов из-за проблем со стабильностью качества соответствующей продукции. С освоением 2-нм техпроцесса также возникают задержки, а флагманские смартфоны серии Galaxy S25 даже могут лишиться собственных 3-нм процессоров Exynos 2500, поскольку изделия конкурентов окажутся более удачными, как принято считать. На мировом рынке услуг по контрактному производству чипов Samsung по итогам второго квартала довольствовалась долей не более 11,5 %, тогда как лидирующая TSMC претендовала на все 62,3 %. По прогнозам, подразделение по выпуску чипов, не связанное с памятью, по итогам третьего квартала получит операционные убытки в размере $385 млн. Намеченный на 24 октября Foundry Forum компания впервые за долгое время проведёт в онлайн-формате, что указывает на её стремление сэкономить деньги. Представители Samsung Securities подчёркивают, что близость к потенциальным клиентам является важным доводом в пользу строительства новых предприятий на территории США, на этом же рынке можно привлечь и дополнительный капитал через IPO, если выделить контрактный бизнес Samsung в самостоятельную компанию. Разработчик ИИ-ускорителей Cerebras Systems готовится к выходу на IPO

01.10.2024 [07:56],

Алексей Разин

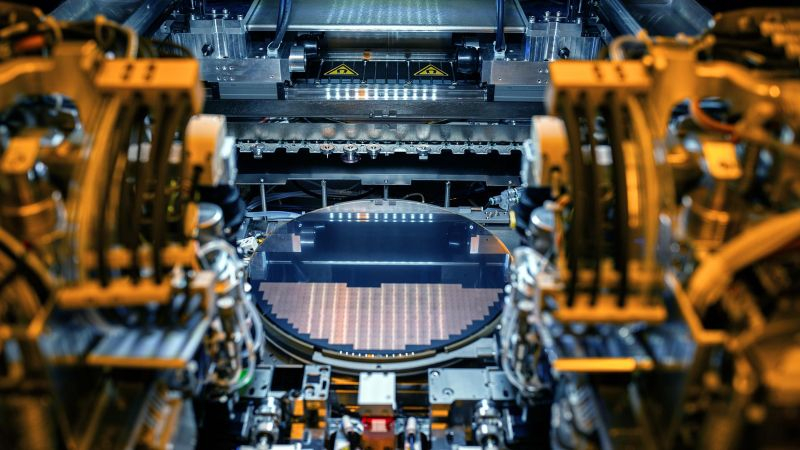

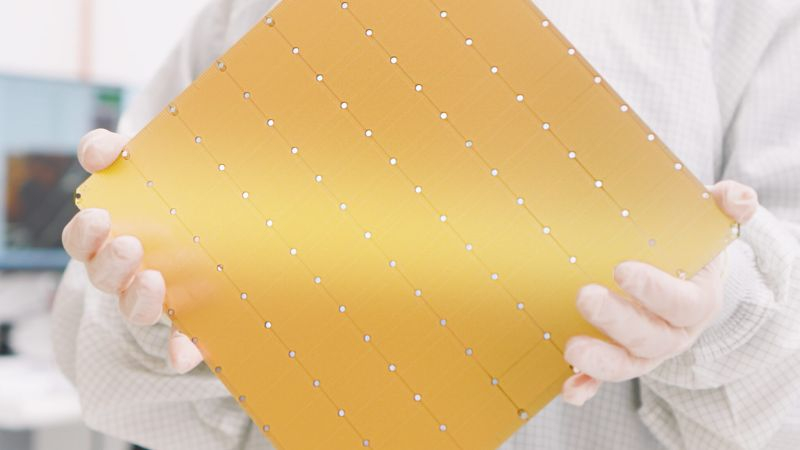

Основанная в 2016 году в Калифорнии компания Cerebras Systems разрабатывает непривычно крупные чипы для ускорения работы систем искусственного интеллекта, а их выпуском на квадратных подложках занимается TSMC. Американский стартап остаётся убыточным, но уже начал готовиться к выходу на IPO, опубликовав проспект для инвесторов.

Источник изображения: Cerebras Прежде всего, из опубликованных данных становится понятно, что по итогам первого полугодия компания получила чистые убытки составили $66,6 млн при выручке $136,4 млн. За год до этого выручка не превышала $8,7 млн при чистых убытках в размере $77,8 млн. По итогам всего прошлого года выручка Cerebras достигла $78,7 млн при убытках в размере $127,2 млн. Во втором квартале прошлого года компания выручила $69,8 млн и получила убытки в размере $50,9 млн. За год до этого выручка не превышала $5,7 млн, а чистые убытки составили $26,2 млн. В текущем году операционные расходы Cerebras выросли из-за необходимости найма дополнительного персонала в связи с расширением бизнеса. В прошлом году компания G42 из ОАЭ формировала 83 % выручки Cerebras. Помимо продажи собственно чипов ускорителей, компания занимается предоставлением доступа к собственным облачным мощностям на их основе. Получив в 2021 году $250 млн финансирования, Cerebras оценивала свою капитализацию в $4 млрд. На какую сумму она претендует по итогам IPO, пока не уточняется. Арабская G42 сейчас владеет примерно 5 % акций Cerebras, примерно столько же сосредоточено в руках основателя Эндрю Фельдмана (Andrew Feldman). Компания G42 обязуется до марта 2025 года потратить около $1,43 млрд на покупку ускорителей Cerebras. По мере увеличения объёмов закупок G42 получит право купить большее количество акций американской компании. Пакетами акций Cerebras не менее 5 % владеют около шести институциональных инвесторов. Основатель и глава OpenAI Сэм Альтман (Sam Altman) также является акционером Cerebras, как и сооснователь Sun Microsystems Энди Бехтольсхайм (Andy Bechtolsheim). Kioxia передумала выходить на IPO в октябре из-за спада на фондовом рынке

24.09.2024 [13:24],

Алексей Разин

Долгое время считалось, что октябрь текущего года станет удачным периодом для выхода японского производителя памяти Kioxia на фондовый рынок с целью привлечения капитала на свои нужды. В условиях, когда котировки акций конкурентов падают, Kioxia передумала выходить на биржу в октябре, как сообщает Reuters.

Источник изображения: Kioxia Инвестиционная компания Bain, которая является основным акционером Kioxia, рассчитывала привлечь от размещения акций японского производителя средства из расчёта общей капитализации не менее $10,5 млрд, но сейчас добиться этого было бы проблематично. Например, от недавних максимумов акции Samsung Electronics, SK hynix и Micron Technology просели примерно на треть, поэтому вряд ли инвесторы оценили бы активы Kioxia высоко. Представители компании лишь заявили в комментариях Reuters, что она готовится выйти на IPO в подходящее время. Японский фондовый рынок испытал резкое падение в начале августа из-за неожиданного повышения ставки рефинансирования и опасений по поводу начала рецессии в США, но успел отыграть позиции в тех пор. Рост средних цен на твердотельную память улучшает финансовую отчётность Kioxia, но этого недостаточно для вселения уверенности в инвесторов. Компания занимает 14 % мирового рынка NAND-памяти. В основе бизнеса Kioxia лежат активы бывшей Toshiba Memory Corporation, которые консорциум инвесторов во главе с Bain в 2018 году выкупил за $18 млрд. Другими словами, оценка капитализации Kioxia в $10,5 млрд не смогла бы покрыть затрат инвесторов, а более низкая сумма не прельщает их и подавно. Компании не удалось выйти на IPO и в 2020 году, а сделка по слиянию с Western Digital была заблокирована корейской SK hynix, которая имеет некоторые интересы в капитале Kioxia с 2018 года. Стоимость OpenAI вырастет до $150 млрд — компания намерена привлечь $6,5 млрд инвестиций и взять $5 млрд в кредит

12.09.2024 [08:42],

Алексей Разин

Разговоры о намерениях OpenAI привлечь средства инвесторов, исходя из капитализации своего бизнеса на уровне $150 млрд, ходят уже не первую неделю подряд. Тем не менее, только теперь стало известно, что попутно стартап готовится привлечь ещё и $5 млрд заёмных средств в форме возобновляемых кредитов. Подобные шаги компании нередко предпринимают в рамках подготовки к IPO.

Источник изображения: OpenAI Как поясняет Bloomberg, OpenAI намерена привлечь в свой капитал $6,5 млрд от инвесторов, а ещё $5 млрд будут привлечены в виде займов. Кредиторами компании в последнем случае станут банки. Возобновляемая кредитная линия для корпораций в подобных случаях является аналогом кредитной карты для частных клиентов банка. Компании не нужно будет погашать текущую задолженность в полном объёме, чтобы снова взять деньги в долг. Многие компании технологического сектора в своё время использовали возобновляемые кредиты для получения доступа к финансовым ресурсам до выхода на IPO. В этом были замечены Meta✴ Platforms, Alibaba Group, Uber Technologies и DoorDash. Как правило, подобные заимствования позволяют будущему эмитенту добиться какого-то уровня доверия в банковской среде, а к моменту выхода на фондовый рынок благосклонные к эмитенту банки получают преференции на покупку его акций. Сами банки при этом нередко предлагают заёмщику более выгодные процентные ставки. Kioxia выйдет на биржу в октябре с оценкой в $10,3 млрд

23.08.2024 [10:06],

Алексей Разин

Связанные с производством флеш-памяти активы бывшей Toshiba Memory Corporation с 2018 года принадлежат консорциуму инвесторов во главе с Bain Capital, и соответствующую деятельность производитель NAND продолжает под вывеской Kioxia. Теперь эта японская компания подала заявку на IPO, которое должно состояться в октябре текущего года и оценить её бизнес в $10,3 млрд.

Источник изображения: Kioxia Как уточняет Bloomberg, планируется непосредственно выручить на этом мероприятии не более $500 млн, но и этой суммы будет достаточно, чтобы признать данное IPO крупнейшим в Японии не только за этот год, но и со времён выхода на биржу корпорации SoftBank в 2018 году. Капитализация Kioxia по итогам IPO может быть оценена в $10,3 млрд, и период для привлечения средств инвесторов компания считает удачным, поскольку спрос на твердотельную память начал расти, во многом благодаря потребности в скоростных и ёмких накопителях для систем искусственного интеллекта. Консорциум инвесторов, в который входит не только Bain Capital, но и конкурирующая SK hynix, сейчас контролирует 56 % акций Kioxia, но после размещения он намерен сократить свою долю. Оставшиеся 41 % по-прежнему контролирует некогда материнская корпорация Toshiba, которая сама недавно пережила процедуру приватизации и делистинга с Токийской фондовой биржи. Этот акционер также планирует сократить свою долю в капитале Kioxia после выхода последней на IPO, как сообщает Nikkei. К слову, в 2018 году лежащие в основе Kioxia активы Toshiba Memory Corporation инвесторы выкупили за $18 млрд, поэтому при капитализации первой на уровне $10,3 млрд они вряд ли смогут вернуть свои инвестиции лишь за счёт продажи акций. Honor готовится к выходу на биржу и получает всё больше поддержки от властей Шэньчжэня

05.08.2024 [13:48],

Алексей Разин

В 2020 году консорциум инвесторов пытался спасти бизнес Huawei по производству смартфонов в условиях резко усилившихся санкций США, в результате чего многие активы перешли под контроль вновь созданной Honor, и последняя смогла сохранить доступ как к западной компонентной базе, так и программному обеспечению Google. Готовящаяся к выходу на биржу Honor сейчас пользуется растущей поддержкой властей Шэньчжэня.

Источник изображения: Honor Об этом сообщает агентство Reuters со ссылкой на документацию Honor и комментарии осведомлённых источников. В долгосрочной перспективе муниципальные власти Шэньчжэня хотели бы возложить заботы о финансировании бизнеса на сторонних инвесторов, но пока они оказывают Honor растущую поддержку, готовя компанию к выходу на IPO. Как ожидается, она собирается выйти на одну из китайских биржевых площадок в конце этого года или начале следующего. Параметры IPO не обсуждаются публично, но в момент формирования компании в 2020 году её активы оценивались в $13,8 млрд. Представители Honor отрицают сам факт наличия финансовых преференций со стороны правительства Шэньчжэня, к реформированию структуры акционерного капитала компания намеревается приступить в четвёртом квартале этого года, а на IPO рассчитывает выйти в подходящее время. Honor входит в число шести крупнейших компаний, базирующихся в Шэньчжэне, по величине годовой выручки, которая в совокупности достигает $27,6 млрд. По неофициальным данным, муниципальные власти предоставляют Honor расширенную поддержку, выражающуюся не только в различных льготах, но и в выделении особой команды чиновников, которая готова решать проблемы компании буквально в круглосуточном режиме. Ей также якобы выделят субсидии на исследования «задним числом», поскольку соответствующие разработки уже подтвердили свою эффективность, и подобное расходование бюджетных средств не будет расточительным. Власти города также готовы помогать Honor в развитии торговой сети как в Китае, так и за его пределами. SK hynix может вывести бывший бизнес Intel по выпуску флеш-памяти на биржу

29.07.2024 [14:04],

Алексей Разин

В следующем году должна закрыться вторая часть сделки SK hynix по покупке у Intel бизнеса по производству твердотельной памяти, который преимущественно строился вокруг предприятия по выпуску 3D NAND в китайском Даляне. По слухам, новые владельцы бизнеса рассматривают возможность вывода компании Solidigm на американский фондовый рынок.

Источник изображения: Solidigm Как напоминает ресурс Blocks & Files, первая часть объявленной в октябре 2020 сделки подразумевала продажу SK hynix за $7 млрд предприятия Intel в Даляне, на котором выпускались микросхемы памяти 3D NAND и твердотельные накопители на их основе. Второй этап сделки подразумевал передачу в 2025 году интеллектуальной собственности и штата разработчиков Intel в Даляне, а также занятого на производстве в этом городе бывшего персонала американской компании. За это SK hynix должна в следующем году выплатить Intel ещё $2 млрд. Профильный бизнес, доставшийся корейским инвесторам от Intel, уже некоторое время работает под названием Solidigm. В прошлом квартале, по данным корейских СМИ, данная компания впервые получила прибыль после 12 подряд убыточных кварталов. Как известно, сама SK hynix намеревается вкладывать серьёзные средства в развитие производственного кластера в южнокорейском Йонъине. Строительство первого предприятия по выпуску памяти на этой площадке стартует в марте 2025 года и завершится в мае 2027 года, оно потребует $6,8 млрд инвестиций. Соответственно, закрытие сделки с Intel вынудит SK hynix в следующем году потратить ещё $2 млрд на выплату продавцу. По слухам, SK hynix размышляет о возможном выходе Solidigm на IPO в США, чтобы за счёт привлечённых средств инвесторов сократить собственные капитальные затраты. Представители SK hynix эти слухи прокомментировали скупо: «Solidigm рассматривает различные стратегии роста, но никаких решений пока не принято». Аналитики Wedbush считают, что восстановление финансовых потоков Solidigm делает структурное обособление этой компании от SK hynix более вероятным. Успех затеи с IPO, по их мнению, будет во многом зависеть от структуры разделения активов, включая технологические планы развития. В настоящий момент предприятие в Даляне, которое досталось Solidigm от Intel, рассчитывает освоить выпуск памяти 3D NAND не более чем с 196 слоями, что нельзя назвать передовым технологическим показателем. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |