|

Опрос

|

реклама

Быстрый переход

Reddit готовится к выходу на биржу в марте

19.01.2024 [17:24],

Павел Котов

Социальная платформа Reddit составила подробный план по публичному размещению акций (IPO) в марте, передаёт Reuters со ссылкой на собственные источники. Компания присматривалась к выходу на фондовую биржу более трёх лет.

Источник изображения: Brett Jordan / unsplash.com Это будет первое IPO крупного владельца соцсети с 2019 года, когда на биржу вышла Pinterest. Reddit и её коллегам придётся столкнуться с жёсткой конкуренцией за рекламные доллары со стороны таких серьёзных игроков как TikTok и Facebook✴. Первичное размещение акций также подтвердит или опровергнет готовность некоторых пользователей самой Reddit поддержать дебют компании на фондовом рынке. Публикующие сообщения на платформе инвесторы способствовали десяткам «мемовых» взлётов акций в последние три года — так произошло с бумагами розничной сети GameStop и сети кинотеатров AMC. Reddit подала заявку на IPO в ещё в декабре 2021 года в конфиденциальном порядке. Компания планирует обнародовать свои планы в конце февраля и провести размещение акций в марте, утверждают два источника Reuters. В 2021 году Reddit в ходе раунда финансирования была оценена в $10 млрд — на IPO она намеревается продать около 10 % своих акций. Решение об оценке компании для первичного размещения акций будет приниматься ближе к моменту листинга. Планы Reddit на IPO до сих пор могут быть пересмотрены, а листинг — отложен, как это случалось ранее, предупредили источники. Платформа Reddit была запущена в 2005 году. Сейчас она получает доходы от рекламы и премиум-подписки за $5,99 в месяц. Reddit воздерживалась от IPO до стабильного выхода на прибыльность, а в последние два года её сдерживала рыночная волатильность. За последний год акции крупных соцсетей восстановились после провального 2022 года: владеющая Facebook✴ компания Meta✴ за 12 месяцев подорожала почти втрое, а Snap за тот же период прибавила 60 %. Reddit обновил дизайн в преддверии IPO 2024 года

02.12.2023 [05:56],

Дмитрий Федоров

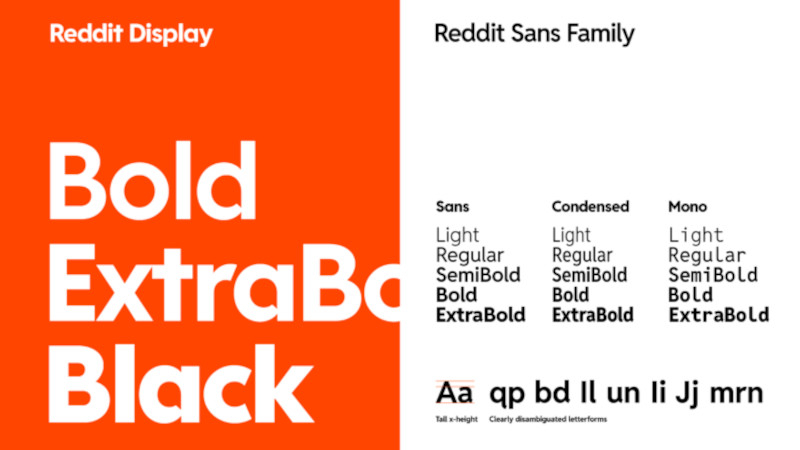

Reddit объявил о значительном обновлении своего бренда, включающем трёхмерную интерпретацию своего талисмана Snoo и введение нового корпоративного шрифта под названием Reddit Display. Эти изменения направлены на стратегическое репозиционирование компании как «сердца» интернета, отходя от прежнего статуса его «лицевой страницы». Ребрендинг символизирует новую эру в эволюции Reddit, сочетая в себе визуальное обновление популярной социальной сети и её стремление к расширению влияния на фоне дискуссий о потенциальном первичном публичном размещении акций (IPO) в 2024 году.

Источник изображений: redditinc.com Ключевым элементом этих изменений является талисман Snoo, который теперь стал трёхмерным, демонстрируя новое направление в дизайне компании. В рамках этого обновления компания также представила новый шрифт, Reddit Display, разработанный специально для выразительных и броских заголовков. Дополнительно компания представила Reddit Sans — новый шрифт, ориентированный на широкое использование и предусмотренный для распространения в виде открытого исходного кода.  «Нашей целью является размещение Reddit Sans в открытом доступе на платформах GitHub и Google Fonts. Reddit уникален во многих отношениях, поэтому наличие типографики, характерной только для Reddit, обеспечивает визуальную последовательность и подчёркивает уникальность диалогов, происходящих на платформе», — говорится в заявлении компании. Обновление также затронуло и цветовую палитру бренда. К традиционному цвету OrangeRed добавились новые оттенки, такие как LimeGreen и JuniperBlue, что придаёт Reddit более свежий и узнаваемый образ.  По информации Bloomberg, Reddit планирует возможное проведение IPO в 2024 году. В последние годы компания активно работала над расширением своей международной аудитории. С января по сентябрь текущего года 20 % её рекламных доходов пришлось на рекламодателей за пределами США. Реакция сообщества Reddit на эти обновления оказалась смешанной. Некоторые пользователи выразили ностальгию по прежнему дизайну Reddit и скептицизм по поводу нововведений. Особенно это касается функциональности сайта социальной сети, которую пользователи считают более важной, чем внешние изменения. Эти изменения значимы не только с визуальной точки зрения, но и в контексте позиционирования Reddit как ключевого элемента интернет-пространства. Однако успех этих нововведений будет зависеть от того, насколько они соответствуют ожиданиям и потребностям пользователей. Взаимодействие с сообществом и учёт его мнений — ключевые факторы для дальнейшего развития и укрепления позиций Reddit. Intel займётся перестройкой FPGA-бизнеса, где AMD ей составила серьёзную конкуренцию

04.10.2023 [05:17],

Алексей Разин

В 2015 году корпорация Intel заплатила за бизнес разработчика программируемых логических матриц Altera более $16 млрд, но подобная интеграция ограничила спектр обслуживаемых сегментов рынка, а потому действующее руководство с 1 января следующего года выделит FPGA-бизнес в самостоятельную единицу, а также в течение трёх лет выведет её на фондовый рынок и найдёт как минимум одного стратегического инвестора.

Источник изображения: Intel Соответствующие заявления генеральный директор Intel Патрик Гелсингер (Patrick Gelsinger) сделал на этой неделе. Он стоит у руля корпорации с 2021 года, но уже приложил руку к реструктуризации бизнеса. Израильская компания Mobileye, за активы которой Intel в своё время выложила более $15 млрд, в прошлом году тоже прошла процедуру публичного размещения акций, но Intel в итоге всё равно контролирует их основную часть. По всей видимости, с бывшим бизнесом Altera предстоит сделать что-то подобное. Прежде всего, 1 января 2024 года подразделение PSG, которое включило в себя этот бизнес, обретёт структурную обособленность под руководством Сандры Риверы (Sandra Rivera), которая сейчас управляет подразделением Intel по выпуску компонентов для центров обработки данных. По словам Гелсингера, за период владения Intel этим бизнесом ассортимент предлагаемых программируемых матриц FPGA существенно сузился, ограничившись преимущественно сегментами телекоммуникации и облачных вычислений. При этом клиенты из сферы промышленной автоматизации и аэрокосмической отрасли были упущены. В новом варианте формы собственности профильный бизнес должен наверстать упущенное. Уже в ближайшие месяцы на рынок начнут поступать более дешёвые программируемые решения данного подразделения Intel. Спрос на компоненты такого типа продолжит расти, как убеждён Гелсингер. По крайней мере, в прошлом квартале профильное подразделение Intel получило рекордную выручку. Заметим, что конкурирующая компания AMD активно развивает направления FPGA после приобретения компании Xilinx в прошлом году. Сумма сделки составила $35 млрд. Покупка Xilinx позволила AMD значительно увеличить выручку в подразделении встраиваемых решений — на 1549 % в третьем квартале 2022 года: показатель достиг $1,3 млрд против $79 млн годом ранее. А минувшим летом AMD представила самый большой в мире FPGA. Кроме того, в следующем году Intel должна объявить имя крупного стороннего инвестора для этого бизнеса, а затем в течение двух или трёх лет вывести профильный бизнес на IPO. Какую сумму планируется выручить в ходе размещения акций, пока говорить преждевременно, но все эти новости в совокупности обеспечили рост курса акций самой Intel на два с лишним процента. Инвесторы поверили, что запланированные преобразования пойдут на пользу Intel. Инвесторы охладели к Arm — акции упали ниже цены размещения

21.09.2023 [18:18],

Алексей Разин

Воодушевление, с которым некоторые инвесторы расписывали перспективы акций Arm в свете продолжающегося бума систем искусственного интеллекта, постепенно уступило место здоровому прагматизму, и поняв, что до светлого будущего ещё далеко, инвесторы начали терять интерес к акциям компании. Сегодняшние торги они начали на отметке менее $51 за акцию, что оказалось хуже условий размещения в момент IPO.

Источник изображения: Barron's Как успело отметить агентство Bloomberg, торги акциями Arm сегодня начались со снижения курса на 3,7 % по отношению к вчерашней цене закрытия, слегка опустившись ниже отметки $51 за акцию. Выручив в ходе IPO примерно $5,23 млрд без учёта комиссий участвовавших в сделке банков, компания Arm первый день торгов на бирже Nasdaq в своей новейшей истории отметила ростом курса акций на 25 %, но уже со второго дня котировки начали снижаться, и сегодня они успели коснуться отметки $50,19. Скептики из числа аналитиков утверждают, что пока бизнес компании слишком сильно завязан на сегмент смартфонов и потребительской электроники, которым дальнейший рост вряд ли светит, а на рынке автомобильных компонентов и средств автоматизации конкуренцию Arm составляет архитектура RISC-V. В серверном же сегменте основной спрос диктуется ускорителями вычислений на базе графических процессоров, и надежды руководства на повсеместное внедрение наборов команд для ускорения ИИ в центральные процессоры несколько наивны и преждевременны. Негативной динамике курса акций многих компаний на этой неделе способствовало и заявление Федрезерва США о готовности в очередной раз поднять ставку рефинансирования в этом году. Акции Arm взлетели на 25 % в первый день торгов на бирже

15.09.2023 [00:42],

Андрей Созинов

Разработчик процессорных архитектур Arm вышел на фондовую биржу Nasdaq. И можно с уверенностью сказать, что первичное размещение акций прошло успешно — ценные бумаги компании в первую торговую сессию выросли в цене сразу на 25 %.  К выходу на биржу компанию Arm оценили по верхней границе в $54,5 млрд, а цена одной акции была установлена на уровне $51. Ещё на стадии предварительных торгов стоимость акций выросла примерно на 10 % — до $56,1. Рост продолжился и даже усилился во время торговой сессии, в результате чего Arm завершила свой первый торговый день с ценой $63,59 за акцию. Капитализация составила $67,9 млрд. Компания, торгующаяся под тикером «ARM», выпустила на биржу около 95,5 млн акций. Компания SoftBank, которая приобрела Arm в 2016 году, сохранила контроль над 90,6 % акций, а в результате IPO заработала $4,9 млрд. Среди инвесторов, купивших крупные доли в Arm значатся компании Apple, Google, NVIDIA, Samsung, AMD, Intel, Cadence, Synopsis и TSMC. Совокупно они вложили $735 млн, и спрос был даже ещё выше.  Также было отмечено, что Arm продемонстрирует хорошее соотношение цена/прибыль. При оценке в $60 млрд коэффициент соотношения «цена — прибыль» к Arm составит более 110, если исходить из прибыли компании за последний финансовый год. Это сопоставимо с оценкой NVIDIA, у которой данный коэффициент составляет 108, хотя этот показатель не учитывает прогноз по росту в текущем квартале на 170 %. Финансовый директор Arm Джейсон Чайлд (Jason Child) в интервью CNBC заявил, что компания фокусируется на росте лицензионных отчислений и предоставлении своим клиентам продуктов, которые стоят дороже, но и делают больше. Немалую часть отчислений Arm получает за продукты, выпущенные несколько десятилетий назад — около половины доходов от роялти, которые в 2022 году составили $1,68 млрд, приходится на продукты, выпущенные в период с 1990 по 2012 год. «Как финансовый директор я считаю, что это одна из лучших бизнес-моделей. Я иногда шучу, что эти старые продукты - как каталог "Битлз": они продолжают приносить гонорары. Некоторым из этих продуктов уже три десятка лет», — сказал Чайлд. В презентации для инвесторов перед выходом на биржу компания Arm заявила, что ожидает, что к 2025 году общий объем рынка Arm-чипов вырастет до $250 млрд, в том числе за счёт разработок для авто и дата-центров. Архитектура Arm используется практически во всех чипах для смартфонов и активно внедряется в автомобильную сферу, центры обработки данных, ИИ и прочие направления. Arm оценили в $54 млрд: её акции попадут на биржу уже сегодня

14.09.2023 [05:12],

Алексей Разин

Британский разработчик процессорных архитектур Arm сегодня выйдет на биржу. Каких-либо неожиданностей с точки зрения оценок бизнеса Arm грядущее размещение акций на фондовой площадке Nasdaq в США не принесло. При цене в $51 за акцию, которая совпала с верхней границей диапазона цены размещения, капитализация Arm составит $54,5 млрд, что неплохо как для текущих рыночных условий, так и по привычным для биржевых экспертов мультипликаторам.

Источник изображения: Arm С такой оценкой IPO компании Arm рискует стать крупнейшим в этом году. Как и планировалось, в руках японской корпорации SoftBank, которая активы Arm выкупила с британского фондового рынка в 2016 году за $32 млрд, будет сосредоточено около 90 % акций этого британского разработчика процессорных архитектур. С учётом комиссий банков, участвовавших в IPO, и прочих расходов, SoftBank должна выручить с IPO менее $5 млрд. В результате IPO на бирже будет размещено 95,5 млн депозитарных расписок Arm по цене $51 за штуку, которые сегодня начнут торговаться на площадке Nasdaq Global Select Market под символом ARM. Подписчики IPO также получат опционы на право купить ещё 7 млн депозитарных расписок для покрытия переизбытка заявок, если таковой будет иметь место, в течение 30 дней. Ожидается, что IPO будет закрыто 18 сентября 2023 года при соблюдении обычных условий закрытия. Пока не уточняется, реализовали ли свои намерения принять участие в IPO ключевые клиенты Arm в лице тех же TSMC и Intel, которые открыто признавались в намерении стать инвесторами компании. В общей сложности между стратегическими инвесторами Arm планировалось распределить акций на сумму $735 млн. Предыдущий фискальный год, который завершился в марте, Arm завершила с выручкой в размере $2,68 млрд, которая последовательно сократилась на 1 %, а чистая прибыль упала на 22 % до $524 млн. Состоявшееся размещение акций обеспечило соотношение цены акции к удельной прибыли в районе 104, что весьма неплохо по нынешним временам. Это значение в технологическом секторе выше только у NVIDIA, оно в данном случае достигает 108, но эта компания сейчас привлекает инвесторов потенциалом резкого роста выручки на волне интереса к искусственному интеллекту. Перспективы самой Arm в этой сфере не так однозначны. Руководство, конечно, попыталось убедить инвесторов, что стратегия компании перестроена с учётом новейших тенденций рынка, и заявило, что к 2025 году ёмкость данного сегмента достигнет $250 млрд, но аналитики NewStreet Research уже начали рекомендовать акции Arm к покупке, предрекая достижение ими курсовой отметки в $59 за штуку. За последние семь лет, по словам экспертов, Arm демонстрировала стабильность финансовых показателей, а теперь её выручка начнёт расти за счёт увеличения присутствия в новых сегментах рынка. К 2026 году, по мнению представителей аналитической компании, капитализация Arm достигнет $82 млрд. Прибыль Arm до уплаты налогов может к тому времени вырасти в три раза. TSMC инвестирует до $100 млн в акции Arm

12.09.2023 [18:58],

Сергей Сурабекянц

TSMC, крупнейший в мире контрактный производитель микросхем, планирует вложить до $100 млн в акции Arm, когда британский разработчик процессорных архитектур выйдут на биржу. Arm разрабатывает архитектуру, на которой основано 99 % процессоров смартфонов в мире. Существенная часть продукции, выпускаемой TSMC, основана на архитектуре Arm.

Источник изображения: Pixabay Первичное публичное размещение акций Arm запланировано на эту неделю в США, стоимость акций прогнозируется в диапазоне от $47 до $51. Это IPO принесёт компании около $5 млрд, а оценочная стоимость компании после размещения акций может превысить $50 млрд. Arm, принадлежащая японскому Softbank, пока не установила окончательную цену акций. Похоже, что на публичное размещение акций Arm существует огромный спрос. По данным Bloomberg, IPO уже переподписано в 10 раз и акции могут быть раскуплены даже раньше, чем ожидалось. Сообщается, что, в связи с прогнозами, Arm рассматривает возможность повышения ценового диапазона для своего IPO. Ранее Arm сообщала, что технологические компании, включая Intel, NVIDIA, Apple, TSMC и другие, выразили заинтересованность в покупке акций Arm на сумму до $735 млн в ходе IPO. TSMC в свою очередь сообщила, что одобрила инвестиции в Arm на сумму, не превышающую $100 млн, исходя из окончательной цены её акций на IPO. Разработчик Astra Linux выйдет на биржу до конца года

12.09.2023 [16:15],

Владимир Фетисов

Группа компаний «Астра», в которую входят несколько разработчиков российского программного обеспечения, наняла банковских консультантов для организации первичного размещения акций (IPO) и готовится провести его в четвёртом квартале 2023 года. Точные сроки появления ценных бумаг на Мосбирже будут зависеть от динамики рынка. Об этом пишет РБК со ссылкой на собственные осведомлённые источники.

Источник изображения: pixabay.com Знакомый с планами компании источник сообщил, что инвесторам будет предложен небольшой пакет акций из доли существующих акционеров. Другой источник, связанный с одним из организаторов IPO, рассказал, что речь идёт о менее 10 % акций группы. Небольшой объём акций источники объясняют тем, что компания хочет дать возможность инвесторам познакомиться с бизнесом, у которого не было публичной истории, создать ликвидность, «поставить бумагу на радар, чтобы инвесторы могли следить за ней и принимать решения». «Маркетинг сделки будет направлен на максимально широкий круг инвесторов — как институциональных, так и розничных. Исходя из размера размещения, отдавать крупные пакеты в руки нескольких покупателей вряд ли будут», — считает один из собеседников РБК. По его мнению, наиболее близким публичным аналогом «Астры» является группа компаний «Позитив» (разрабатывает продукты в сфере информационной безопасности под брендом Positive Technologies). «При оценке «Астра» для IPO можно использовать прогнозный мультипликатор EV/EBITDA: у «Позитива» он 13x. Но с учётом прогноза EBITDA «Астры» в 2023 году и её более высоких темпов роста выручки и маржинальности, в ходе IPO группу могут оценить более чем в 60-80 млрд рублей», — считает источник, связанный с организаторами IPO. Официальный представитель «Астры», комментируя возможность проведения IPO, сообщил, что компания рассматривает разные стратегические варианты развития бизнеса. Однако он отметил, что говорить о каких-то конкретных планах пока слишком преждевременно. Потенциальный спрос на акции Arm оказался в пять раз выше предложения — приём заявок на участие в IPO завершился раньше срока

12.09.2023 [06:20],

Алексей Разин

На этой неделе должно состояться публичное размещение на американской бирже акций британского разработчика процессорных архитектур Arm, и если верить осведомлённым источникам Financial Times, объём заявок от потенциальных покупателей оказался в пять раз выше количества акций, которые будут выпущены на рынок. В связи с этим приём заявок от подписчиков мероприятия решено было прекратить на день раньше.

Источник изображения: Bloomberg, David Paul Morris Впрочем, как поясняет издание, цена размещения всё равно будет объявлена в среду, и есть некоторая вероятность, что акциям Arm удалось разместиться по верхнему пределу диапазона $47–51 или даже выше него. По предварительным оценкам, капитализация Arm будет оценена в $54,5 млрд, а материнская корпорация SoftBank выручит с этого мероприятия около $4,9 млрд после уплаты всех комиссий и сопутствующих расходов. После IPO в руках SoftBank по-прежнему будут сосредоточены 90 % акций Arm, но японская корпорация постарается извлечь максимальную выгоду из размещения без увеличения доли акций, выводимых на фондовый рынок. В своём проспекте для инвесторов Arm перед выходом на IPO заявила о намерениях расширить присутствие в сегменте облачных вычислений, в котором она сейчас занимает не более 10 %. Как ожидается, выручка компании на этом направлении в период до 2025 года будет ежегодно увеличиваться на 17 %, в основном за счёт успехов в сфере искусственного интеллекта. Однако Arm намерена расти не только благодаря буму облачных вычислений и искусственного интеллекта в отрасли, но и благодаря серьезным изменениям в методах работы. «Мы существенно изменили нашу стратегию», — заявил Хаас в видеопрезентации для потенциальных акционеров, показанной Bloomberg. На протяжении большей части своей истории Arm занималась разработкой чипов для смартфонов и другой электроники, а затем продавала эти технологии по довольно доступным ценам. Но теперь Arm занимается комплексным проектированием, ориентированным на конкретные продукты, которые она считает ключевыми областями роста. Это позволяет компании взимать с клиентов более высокие лицензионные отчисления и повышает прибыльность бизнеса, но взамен клиенты получают более технологически совершенные решения. В сегменте более дорогих процессоров Arm сможет получать более высокие лицензионные отчисления с каждой проданной клиентами единицы продукции. В автомобильном рынке Arm контролирует около 41 % рынка, но собирается ежегодно увеличивать выручку в нём на 16 %. При этом формирующий основную часть выручки Arm рынок мобильных устройств будет в этот период увеличивать её всего на 6 % ежегодно. Основной доход Arm получает от лицензионных отчислений, в прошлом фискальном году они определили $1,68 млрд из совокупной выручки в размере $2,68 млрд. Почти четверть выручки Arm получила на китайском рынке, с которым многие аналитики сейчас связывают некоторую политическую неопределённость. ИИ и автомобили, а вовсе не смартфоны станут главными точками роста Arm

08.09.2023 [10:00],

Алексей Разин

Всего несколько дней остаётся до выхода акций Arm на фондовый рынок США, поэтому накануне в Нью-Йорке прошло мероприятие для примерно сотни представителей инвесторского сообщества, на котором руководство Arm поделилось некоторой информацией о динамике выручки и прочих финансовых показателей. Основные надежды в ближайшей перспективе компания возлагает на сегмент систем искусственного интеллекта.

Источник изображения: Apple По крайней мере, как отмечает Reuters, в прошлом фискальном году стагнация на рынке смартфонов привела к тому, что совокупная выручка Arm слегка сократилась относительно предыдущего отчётного периода, с $2,7 до $2,68 млрд. В этом сегменте рынка Arm уже контролирует примерно 99 %, поэтому изменение выручки компании возможно лишь синхронно с движением всего рынка смартфонов, и запаса для дальнейшего расширения доли практически нет. Впрочем, за оставшееся до 2025 года время выручка Arm в сегменте мобильных устройств всё равно будет в среднем расти на 6 % в год, как ожидает руководство. В сегменте облачных вычислений и серверных систем Arm пока довольствуется 10 % рынка, как отмечают знакомые с презентацией компании для инвесторов источники. Соответственно, она рассчитывает на среднегодовые темпы роста выручки на этом направлении в размере 17 % в период до 2025 года включительно. Во многом это будет возможно за счёт бурного развития систем искусственного интеллекта. В автомобильном сегменте Arm контролирует около 41 % рынка, и здесь она рассчитывает на среднегодовые темпы роста на уровне 16 %. В сегменте ПК компания Arm тоже хотела бы рассчитывать на расширение своей доли рынка, но Apple за счёт своего отказа от использования процессоров Intel сейчас фактически завершила активную фазу этой миграции, и предсказывать дальнейшую динамику сложно. Представители Arm выразили определённую обеспокоенность высокой зависимостью от независимой компании Arm China, через которую получают выручку на китайском рынке, достигающую 24,5 % от совокупной. Данный контрагент нередко задерживает выплаты, и по состоянию на конец марта задолженность достигала $386,9 млн. Впрочем, руководство британского холдинга не особо переживает по поводу наличия такой задолженности. По всей видимости, это рядовая ситуация, не представляющая серьёзной опасности для финансового благополучия Arm. В текущем фискальном году, который завершится в марте, Arm рассчитывает увеличить совокупную выручку на 11 %. По итогам следующего фискального года выручка может увеличиться на 25 %, как считает руководство Arm, и даже через год после этого динамика роста выручки сократится всего лишь до 18–19 %. Помимо роста спроса на конечных рынках как такового, на увеличение выручки Arm будет влиять и рост ставок лицензионных отчислений со стороны клиентов. Если в прошлом фискальном году норма операционной прибыли Arm достигла 29 %, то по итогам минувшего квартала она выросла до 40 %. Долгосрочная цель компании — поднять этот показатель до 60 %, как отмечается в презентации для инвесторов. SoftBank по итогам IPO компании Arm выручит только $4,87 млрд

06.09.2023 [06:51],

Алексей Разин

Через неделю состоится публичное размещение акций Arm на американской площадке Nasdaq, его параметры были обнародованы только недавно, и теперь становится ясно, что от прежних амбиций владеющей активами Arm японской корпорации SoftBank придётся отступить. Последняя по итогам мероприятия получит не более $4,87 млрд, если опираться на доступную в данный момент документацию.

Источник изображения: Arm Агентство Bloomberg систематизировало все имеющиеся данные на этот счёт. Получается, что на следующей неделе SoftBank планирует реализовать 95,5 млн акций Arm в форме депозитарных расписок по цене от $47 до $51 за штуку. Теоретически, это позволит оценить капитализацию компании в $54,5 млрд. Подписчики также получат возможность дополнительно купить ещё 7 млн акций. После IPO корпорация SoftBank сохранит контроль над 90 % акций Arm. Если учесть, что не менее $100 млн придётся заплатить в виде комиссии 28 банкам, обслуживающим IPO, то с учётом всех сопутствующих расходов SoftBank получит не более $4,87 млрд по результатам этого мероприятия. Первоначально компания рассчитывала на вдвое большую сумму, но при этом рассматривалась возможность продажи большего пакета акций Arm, поэтому снижение суммы не полностью обусловлено лишь уменьшением капитализации. Даже с такими значениями грядущее IPO окажется крупнейшим на мировом фондовом рынке в текущем году. Стоявшая у истоков Arm компания Apple, согласно опубликованным на этой неделе данным, продлила лицензионное соглашение с ней на период после 2040 года. Apple также выступит в роли одного из примерно десяти «якорных» инвесторов, готовых выкупить акций Arm в ходе IPO на общую сумму $735 млн. К ней, вероятно, присоединятся Samsung, AMD, NVIDIA, Alphabet (Google), Intel, MediaTek, TSMC, Synopsys и Cadence. Участие всех инвесторов в покупке акций Arm не гарантируется, но руководители NVIDIA и MediaTek приняли участие в видеоролике, подготовленном к выходу акций Arm на американский фондовый рынок. Основатель NVIDIA Дженсен Хуанг (Jensen Huang) выразил своё восхищение Arm и разрабатываемыми ею платформами, а также руководством британского холдинга. Напомним, в прошлом году попытка NVIDIA купить Arm не увенчалась успехом из-за противодействия антимонопольных органов, после чего SoftBank начала готовиться к IPO этой компании. Оценка капитализации Arm, по мнению аналитиков Third Bridge, пострадала от высокой степени зависимости от рынка смартфонов и китайского рынка, поскольку на обоих направлениях дела сейчас обстоят не лучшим образом. Эксперты ожидают, что выручка Arm на протяжении ближайших пяти лет сможет ежегодно увеличиваться на 5–10 %, но после этого начнёт снижение с достигнутого пика. Стратегические инвесторы вложат в капитал Arm не более $100 млн каждый

02.09.2023 [06:00],

Алексей Разин

По данным информированных источников, SoftBank не оставляет попыток привлечь к готовящемуся размещению акций Arm на бирже так называемых «якорных инвесторов» из числа крупных клиентов этого разработчика процессорных архитектур. Капитализация Arm в ходе мероприятий будет оценена в более скромные $50–55 млрд по сравнению с ранними ожиданиями, а каждый из стратегических инвесторов вложит не более $100 млн.

Источник изображения: Arm Следует отметить, что вчера информацию о диапазоне капитализации Arm привели сразу несколько независимых источников, включая The Wall Street Journal и Reuters. Если учесть, что SoftBank теперь собирается вывести на фондовый рынок не более 10 % находящихся в её собственности с 2016 года акций, то оценка капитализации в $50–55 млрд позволит японской корпорации выручить не более $5,5 млрд вместо ранее планировавшихся $8–10 млрд. Даже обсуждавшаяся ранее сделка SoftBank по выкупу 25 % акций Arm у Vision Fund за $16 млрд оценивала капитализацию британского разработчика в $64 млрд. Получается, что к моменту IPO японские владельцы Arm подходят с более пессимистичными настроениями. Это не мешает им привлекать стратегических инвесторов из числа крупных клиентов Arm. Как сообщалось ранее, это позволит SoftBank повысить интерес к акциям Arm на фондовом рынке со стороны мелких независимых инвесторов. Для самих клиентов Arm, участвующих в IPO, покупка акций компании станет возможностью формально укрепить связи с ней и усложнить вероятную покупку более крупного пакета акций конкурентом в будущем. По условиям сделки, никто из «якорных инвесторов» Arm в результате участия в IPO не получит право выдвигать своего кандидата на пост в совете директоров или как-то влиять на стратегию компании. Как сообщает Reuters, пока из числа клиентов Arm принять участие в IPO согласились Apple, NVIDIA, Alphabet (Google), AMD, Intel, Samsung Electronics, Cadence и Synopsys. Две последние являются партнёрами Arm с точки зрения предоставления инструментариев для разработки процессоров, поэтому инвестировать в Arm смогут не только те, кто эти самые процессоры рассчитывает разрабатывать и производить. Как отмечается, каждый из «якорных инвесторов» сможет вложить в капитал Arm от $25 до $100 млн. Ранее сообщалось, что этой группе инвесторов будет предложено выкупить до 10 % акций Arm, выводимых на фондовый рынок в результате IPO. По сути, при текущей оценке капитализации речь идёт о сумме около $500 млн, которую предстоит распределить среди менее чем десятью компаниями. Отмечается, что Amazon от намерений участия в IPO отказалась. Никто из представителей перечисленных компаний эту информацию пока никак не прокомментировал. SoftBank рассчитывает сохранить контроль над 90 % акций Arm после IPO

01.09.2023 [06:03],

Алексей Разин

Информационные агентства Bloomberg и Reuters продолжают делиться новыми подробностями о предстоящем IPO британского разработчика процессорных архитектур Arm на американской фондовой бирже. Активная фаза подготовки к мероприятию начнётся со следующего вторника, а к 13 сентября будет объявлена цена размещения. SoftBank намеревается продать на бирже не более 10 % акций Arm.

Источник изображения: Arm Если учесть, что капитализация Arm сейчас оценивается в диапазоне от $50 до $70 млрд, то и выручка SoftBank по итогам этого мероприятия не превысит $5 или $7 млрд. Напомним, что недавно SoftBank удалось выкупить 25 % акций Arm у основанного первой из компаний фонда Vision Fund. Глава SoftBank Масаёси Сон (Masayoshi Son), как отмечает Bloomberg, решил сосредоточить в своих руках не менее 90 % акций Arm даже после IPO. При этом Reuters отмечает, что около 10 % подлежащих реализации на бирже акций Arm могут быть распределены между ключевыми клиентами компании: Apple, Amazon, Intel, NVIDIA, Alphabet (Google), Microsoft, Samsung Electronics и даже TSMC. Достоверность и полнота данного перечня не гарантируется, но SoftBank, как утверждается, провела переговоры с этими потенциальными «якорными инвесторами». Их участие в IPO было призвано стимулировать рост котировок акций Arm на бирже. При этом стратегические инвесторы не получили бы возможности участвовать в управлении бизнесом компании. Торги акциями Arm на американской бирже Nasdaq должны начаться 14 сентября. Китай таит существенные риски для бизнеса Arm

22.08.2023 [15:24],

Алексей Разин

Как известно, на этой неделе британский холдинг Arm подал заявку на публичное размещение акций в США, и изучившие 330-страничный инвестиционный проспект представители Bloomberg смогли выделить из всей сопутствующей информации факторы риска, связанные с высокой зависимостью бизнеса Arm от китайского рынка.

Источник изображения: Arm По данным источника, соответствующее описание факторов риска заняло в проспекте Arm более 3500 слов. Формально, в прошлом фискальном году свыше 24 % выручки Arm получила именно на китайском рынке. Здесь функционирует независимое подразделение Arm Technology Co., с которым у британского холдинга выстроены коммерческие взаимоотношения, и в минувшем фискальном году именно эта компания формировала 24 % всей выручки Arm. Сам британский холдинг и материнская японская корпорация SoftBank никак не контролируют Arm Technology. Вместо этого SoftBank контролирует примерно 48 % подразделения Arm China, с которым у британского холдинга сложились не самые простые взаимоотношения, история которых даже включает эпизод с рейдерским захватом офиса мятежным генеральным директором этой структуры. Основная часть акций Arm China принадлежит китайским инвесторам, включая компании, связанные с тем самым бывшим генеральным директором Алленом Ву (Allen Wu). По словам представителей британского холдинга, доступ Arm к китайскому рынку во многом определяется характером взаимоотношений с Arm China. Кроме того, санкции США ограничивают возможности китайских клиентов Arm приобретать передовые процессорные архитектуры, а потому структура местного спроса постепенно будет смещаться в менее прибыльный ценовой диапазон, сокращая совокупную выручку. В этом году ситуацию усугубило медленное восстановление спроса на смартфоны в Китае. Собственно, даже крупные международные клиенты Arm в значительной степени зависят от китайского рынка, поэтому риски сохраняются и в таком контексте. Apple в прошлом году получила в Китае 19 % всей выручки, Qualcomm — целых 64 %, а у MediaTek этот показатель достигал 80 %. В общей сложности, пять крупнейших клиентов Arm формируют 57 % выручки британского холдинга, в их число попала и мятежная Arm China. Подобная концентрация выручки содержит больше рисков, чем её распределение между большим количеством клиентов. Руководство Arm ожидает снижения выручки на китайском направлении, и минувший фискальный год такую динамику уже продемонстрировал, поэтому при текущей комбинации макроэкономических и геополитических условий на достижение максимальной капитализации Arm рассчитывать очень сложно. Arm подала заявку на размещение акций на площадке Nasdaq

22.08.2023 [05:09],

Алексей Разин

Ожидается, что в следующем месяце материнская корпорация SoftBank разместит в США часть принадлежащих ей с 2016 года акций британского разработчика процессорных архитектур Arm. В начале этой недели была подана соответствующая заявка, которая уточняет лишь часть параметров размещения. Не сообщается, какое количество акций и по какой цене планируется разместить в США.

Источник изображения: Getty Images До сих пор эти данные обсуждались лишь на уровне слухов. Как считается, выкупившая 25 % акций Arm у родственного фонда Vision Fund японская корпорация SoftBank теперь сможет сохранить за собой почти 90 % акций британского разработчика, но выручит в результате размещения не более $8 или $10 млрд. Капитализацию всех активов Arm подобный результат оценит в сумму от $60 до $70 млрд. По сути, из всей перечисленной выше информации опубликованные вчера документы подтверждают только факт выкупа 25 % акций Arm у Vision Fund за $16,1 млрд, но материнская корпорация настаивает на том, что делать выводы о капитализации Arm по этой сумме не следует. Формально, такие условия оценивают её в $64 млрд, но к моменту размещения акций в США условия могут измениться. В своей заявке Arm сообщает, что прежде всего является компанией, занимающейся инженерными разработками. Примерно 80 % её штата (4753 человека) сосредоточены в своей деятельности на исследованиях, разработках и технических инновациях. Компании в той или иной степени принадлежат 6800 зарегистрированных патентов, ещё 2700 заявок на оформление патента ожидают одобрения по всему миру. В прошлом фискальном году более 260 компаний являлись клиентами Arm. С десятью крупнейшими по величине лицензионных отчислений клиентами она в среднем работала более 20 лет подряд. Перед выходом на американскую биржу Nasdaq компания Arm зарегистрируется под названием Arm Holdings Plc, а в информационной системе этой фондовой площадки будет фигурировать под тикером ARM. Руководить процессом размещения акций Arm на бирже будут четыре инвестиционных банка: Barclays, Goldman Sachs, JPMorgan Chase и Mizuho Financial Group. В мероприятии будут участвовать ещё 24 подписчика статусом пониже, но Morgan Stanley нет ни в том, ни в другом списке. Из заявки Arm также стало известно, что в прошлом фискальном году, завершившемся 31 марта, компания снизила свою выручку на 1 % до $2,68 млрд. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |